2019年全球LNG需求总量为3.38亿吨(包括12%天然气需求),供给量为3.34亿吨。总供给的快速增长超过需求,这一年供需平衡将更简单。

相较于2018年的$10.2~11.4/MMBtu,2019年日本进口的LNG的平均价格$10.5/MMBtu,价格趋于平稳。虽然受到气候因素,如寒流的影响,亚洲东北部的LNG价格低于进口的平均价格。

尽管液化天然气市场的流动性如不断增长的现货交易有所改善,但制定任何定价基准可能需要更多的时间。为了缓解目的地条款限制,日本竞争政策主管部门可以与中国和韩国等亚洲国家的竞争政策主管部门合作。

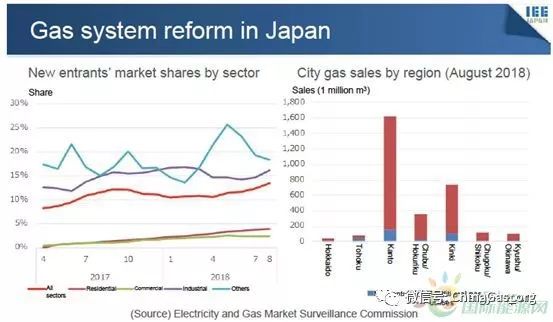

新进入者在日本城市天然气市场的份额预计将通过传统服务领域的联盟逐步增加。

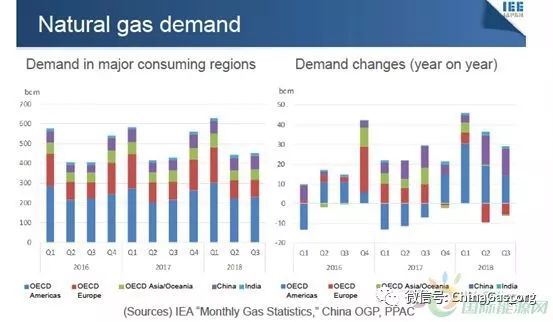

天然气需求

在OECD的国家当中,天然气在2018年前三季度的需求量,中国和印度从96bcm增长了6.7%,达到了1527bcm。

需求的增长主要是由OECD美洲地区和中国推动的。

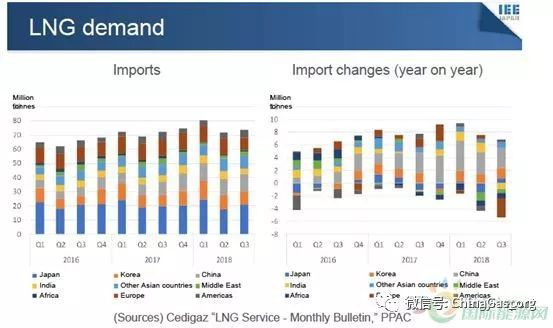

液化天然气需求

2018年前三季度LNG进口较2017年增加1310万吨,同比增长6.2%,至2.668亿吨。

中国的进口增长(1130万吨,44.2%)显著。

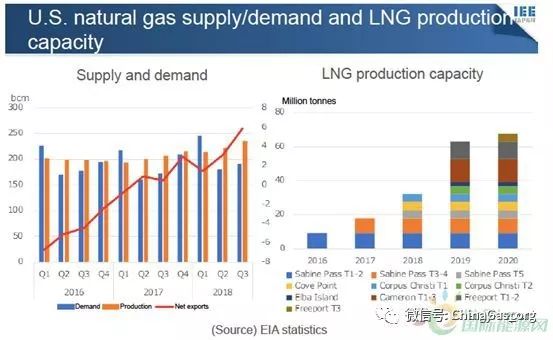

美国天然气供需及液化天然气产能

2018年前三季度天然气产量同比增加710亿立方米,至6720亿立方米,同比增长11.8%。

2019年,LNG产量迅速增加,超过6000万吨。

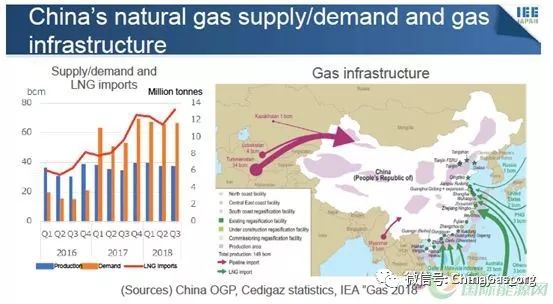

中国天然气供需及气站建设

2018年前三季度的天然气需求量增加了33bcm,同比增长19.5%,达到200bcm。LNG进口量增加了1130万吨,增长44.2%,达到3680万吨。

虽然LNG需求增长迅速,但2018年季节性波动有所收窄。冬季需求采购开始时间早于过去,这表明2018~2019年冬季LNG价格波动低于上一个冬季。

LNG的需求总量在2018年是5300万吨,2019年是6000万吨。

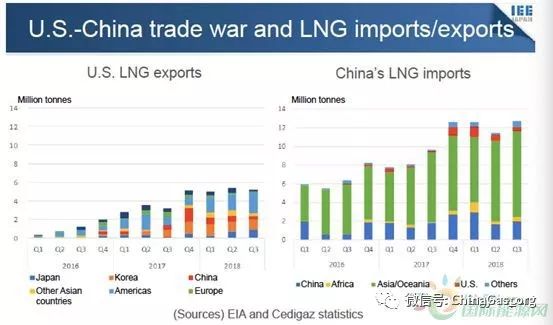

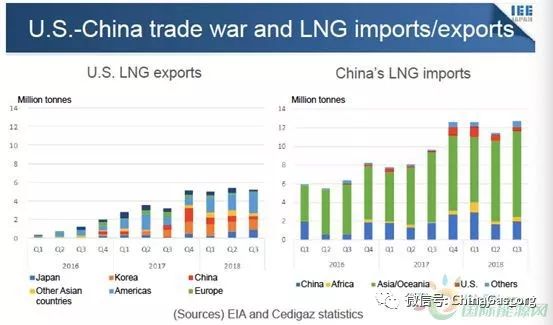

中美贸易战及液化天然气进出口

中国9月份对美国的液化天然气进口征收10%的关税,10月份明显将美国的液化天然气进口降至零。

尽管中国对美国的长期依赖程度很低,而且很容易转向其他出口国,但这一贸易战恐怕会影响美国的新出口项目。

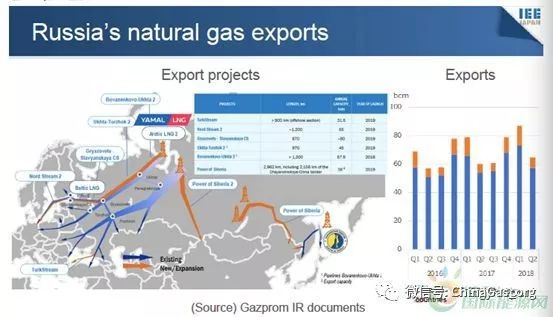

俄罗斯天然气出口

天然气出口量在2018年前两个季度从13bcm增至152bcm,增长9.1%。

2019年,俄罗斯计划增加125bcm管道天然气出口能力,包括Turkstream、North stream 2和西伯利亚电力。

新的液化天然气项目,如北极龙和波罗的海液化天然气正在启动。

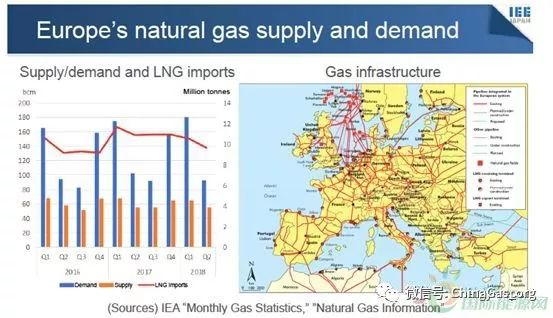

欧洲天然气供需

2018年上半年,天然气需求增长了40亿吨,同比增长1.5%,达到273亿吨。液化天然气进口量下降了230万吨,下降了10.2%,达到2020万吨。

地区产量下降,但需求没有增长。欧洲仍然是液化天然气在其他地区销售失败的最后手段。

液化天然气市场流动性溢价

2017年,即期液化天然气贸易达到5900万吨(占液化天然气贸易总额的20%),但由于美国和卡塔尔定期合同销售的增长,2018年可能会有所下降。2018年上半年JKM液化天然气互换量增至78000批(约1700万吨,占同期东北亚液化天然气需求的17%),表明液化天然气市场流动性不断增加,但基准价格尚未制定。

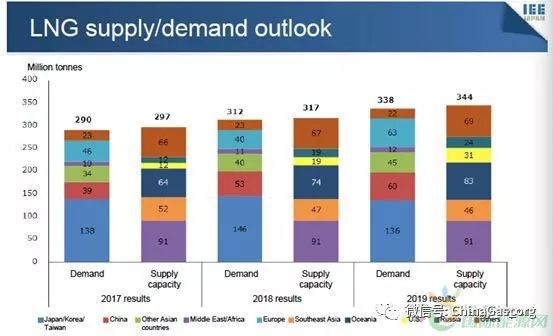

液化天然气供需展望

2019年的液化天然气需求将从2018年增加2600万吨,达到3.38亿吨。有效的全球供应能力将增加2700万吨,达到3.44亿吨,同时考虑到液化厂的运行条件。

中国将推动需求增长,而美国和澳大利亚将引领供应增长。

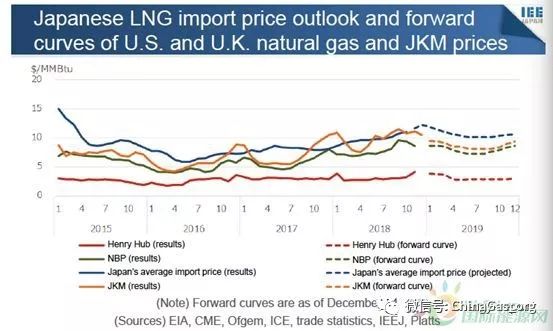

日本液化天然气进口价格展望、英美天然气未来曲线及天然气日韩普式到岸价格指数未来曲线

2019年日本对于LNG的进口价格预计为平均$10.2~11.4/MMBtu($9.4~10.9/MMBtu 在较低油价的情况下)。

根据寒潮和其他天气因素,JKM(日本-韩国市场)东北亚的现货液化天然气价格将倾向于低于平均液化天然气进口价格。

液化天然气产销会议

LNG生产商消费者大会于2018年10月举行,有1000多名与会者,其中包括来自液化天然气进出口国的内阁部长和商界领袖。

政府将扩大对只参与天然气液化厂的日本公司的支持,以及对第三国液化天然气项目的投资和贷款。

液化天然气项目的最终投资决策正在恢复,持续的上游投资对未来稳定供应至关重要。

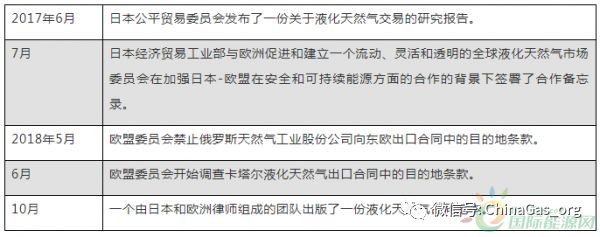

缓解目的地条款限制的最新举措

自JFTC发布报告以来,日本新液化天然气合同中的目的地限制已得到缓解。2019年,日本、中国和韩国签订的约15%的定期合同可能不受目的地限制。

日本自2017年以来与欧盟委员会建立了合作框架。

今后,JFTC应与其他亚洲国家的竞争政策主管部门合作。

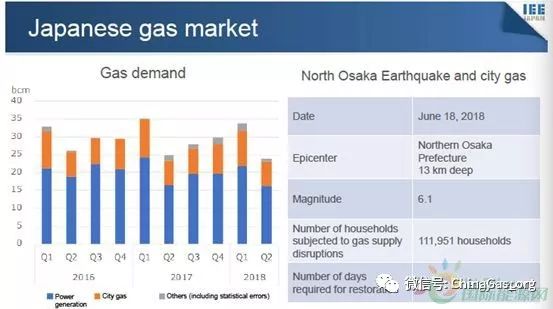

日本天然气市场

2018年上半年需求量同比下降2.2bcm,降幅为3.7%,至58bcm。由于核电站的重新启动和异常温度,发电和城市燃气服务的天然气需求量均下降。北海道东部伊布里地震。

北大阪大地震后七天内恢复了城市燃气供应,北海道东部伊卜里大地震没有造成城市燃气服务中断。

日本天然气系统改革

截至2018年8月,新进入者在整个城市燃气市场的份额为13.4%,他们在住宅城市燃气市场的份额为3.9%,竞争主要集中在Kanto和近畿地区。

到2019年底,新进入者在日本城市天然气市场的份额可能会通过传统服务领域联盟上升到14~15%。

本文来源:ERR能研微讯

延伸

阅读

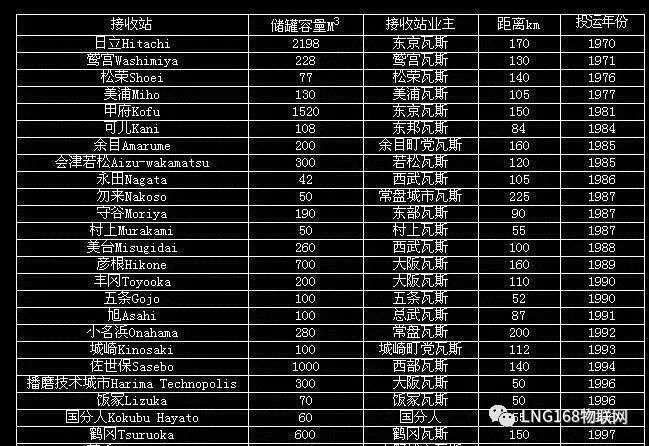

日本已建的34座LNG接收站都在这里!

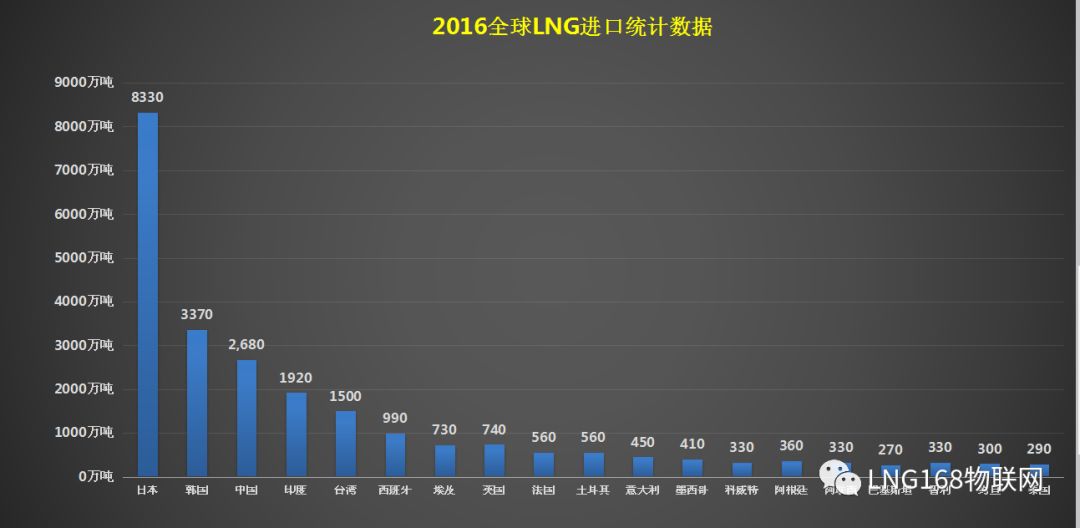

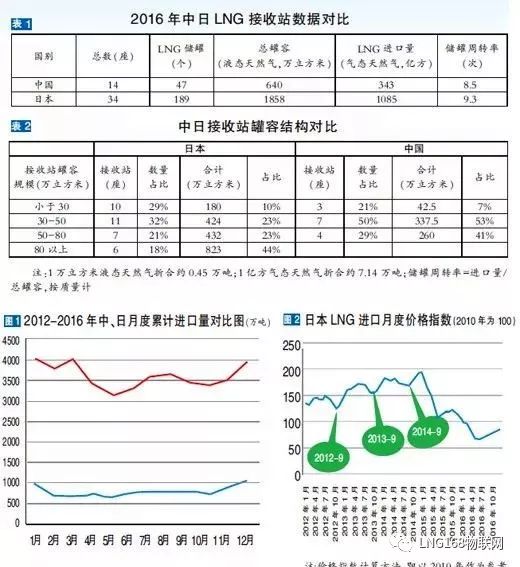

1972年投产的Senbokul是日本首个液化天然气(LNG)接收站,至今已有45年。截至2016年末,日本共建成投运34个LNG接收站。据汤森路透Eikon的航运数据显示,日本2017年LNG进口量8350万吨,仍旧位居世界第一位。相比之下,中国超过韩国,2017年LNG进口量比之前一年增加逾50%,至3813万吨位居第二。第三名韩国进口量为3700万吨。

据统计,2016年日本LNG总进口8330万吨(1085亿立方米)

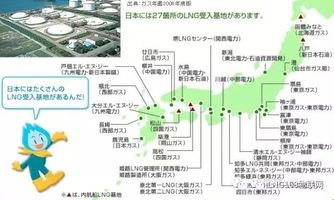

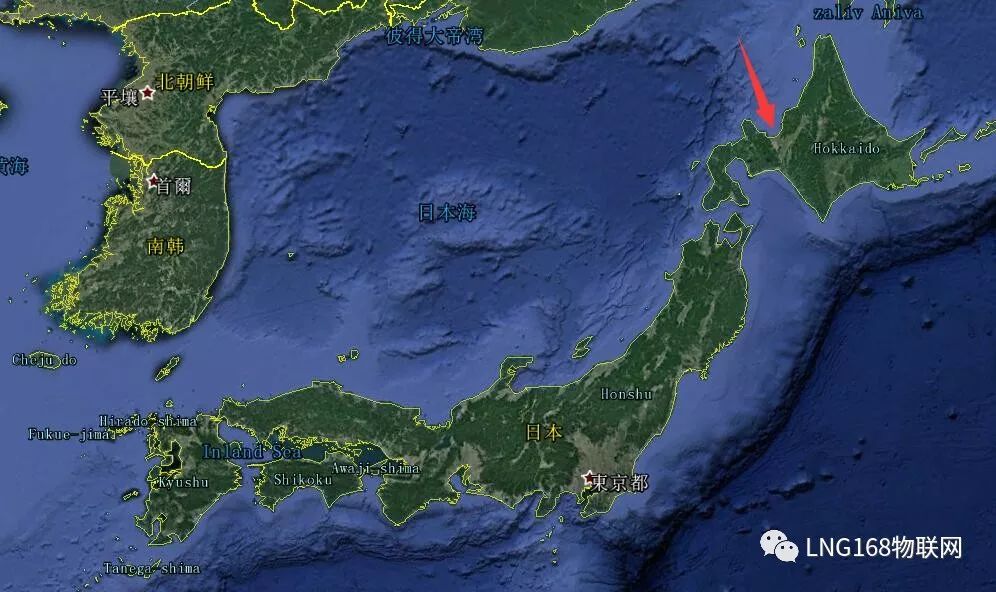

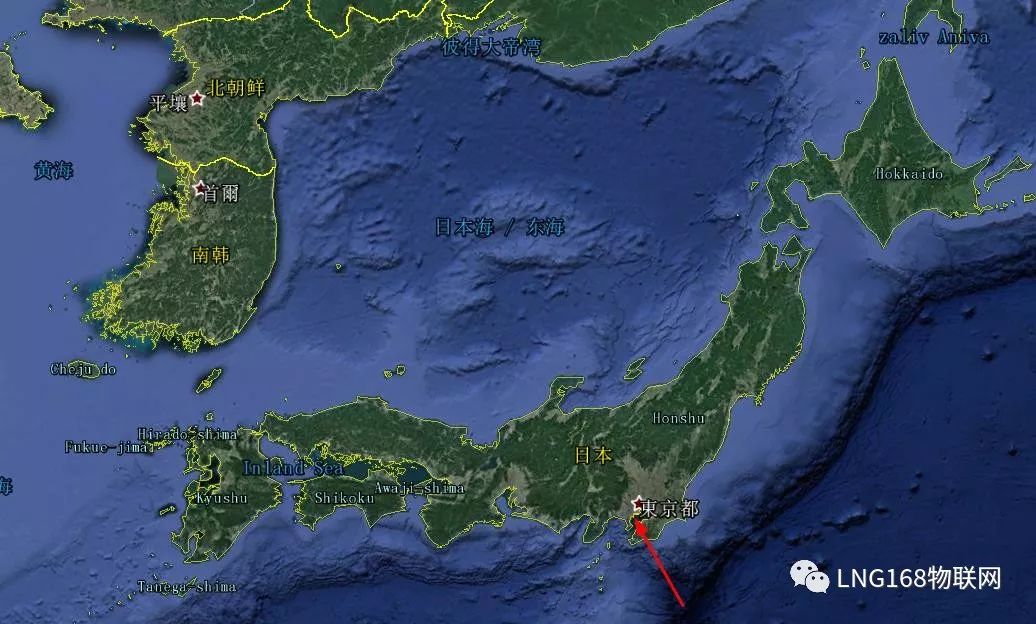

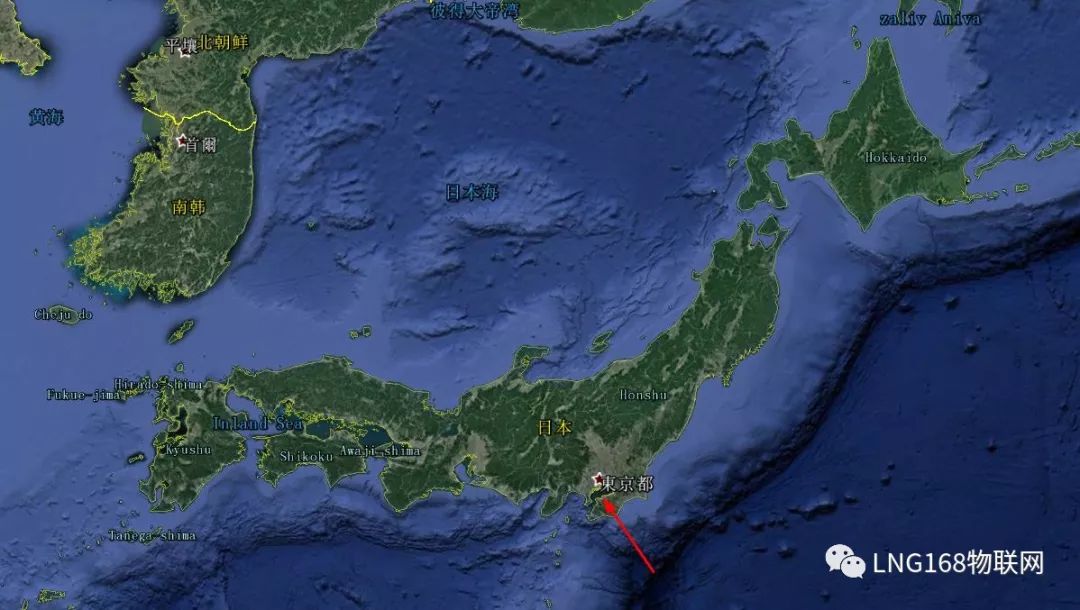

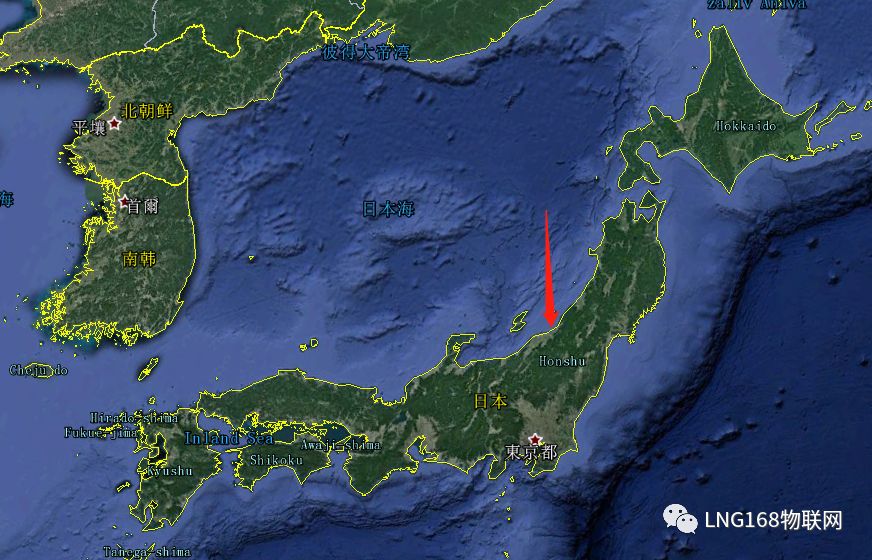

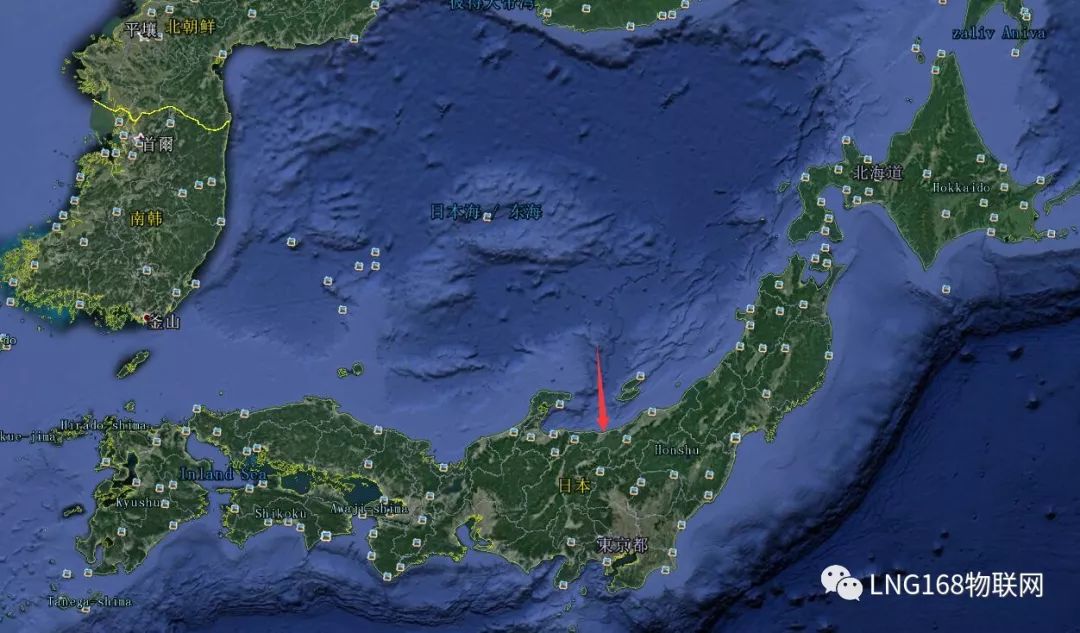

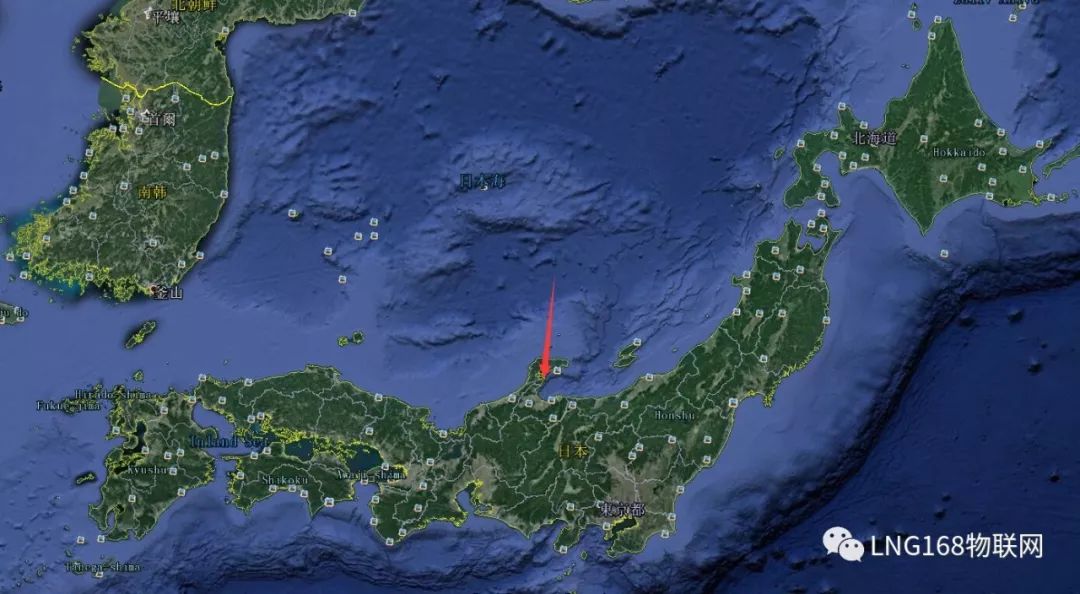

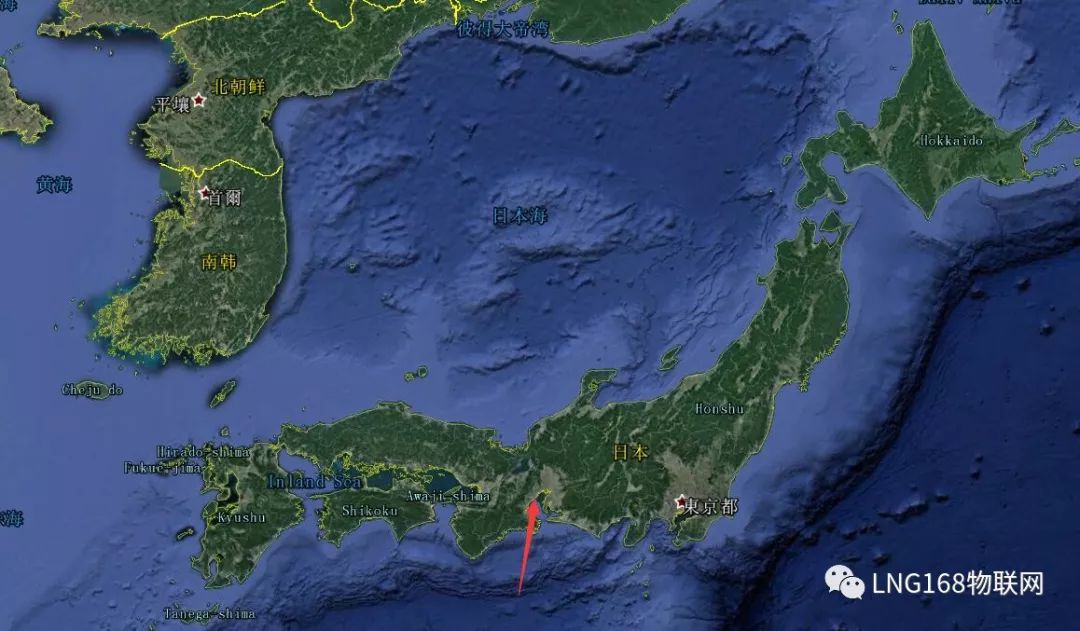

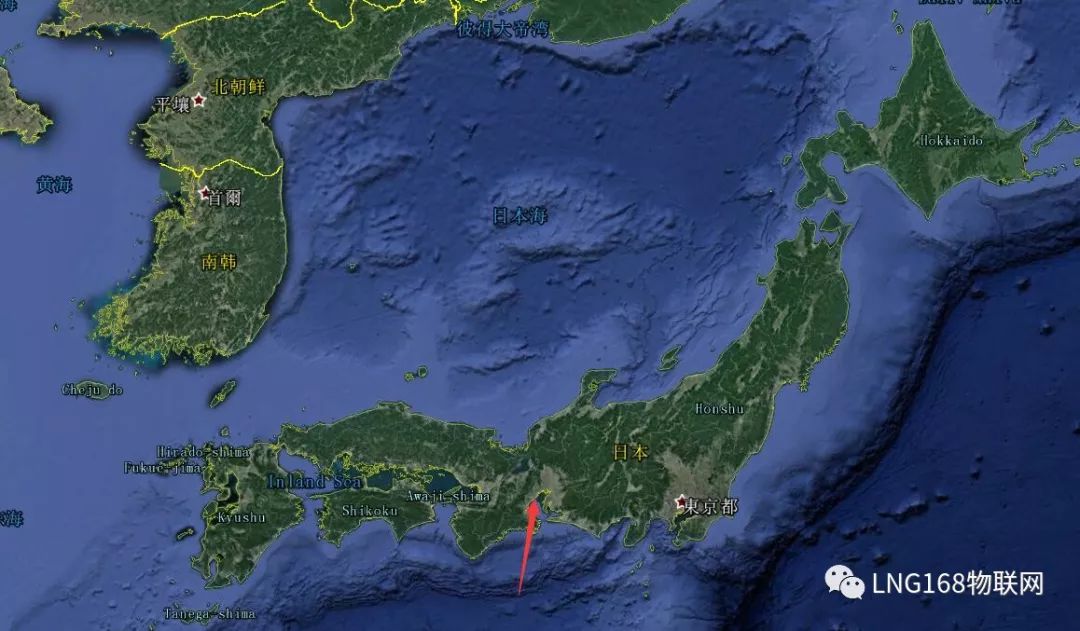

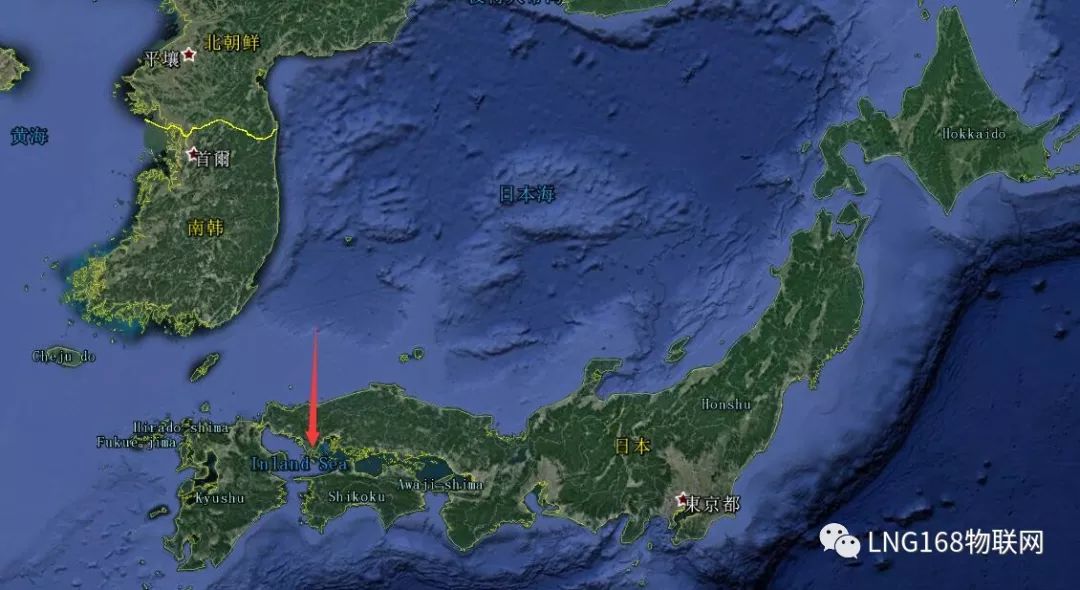

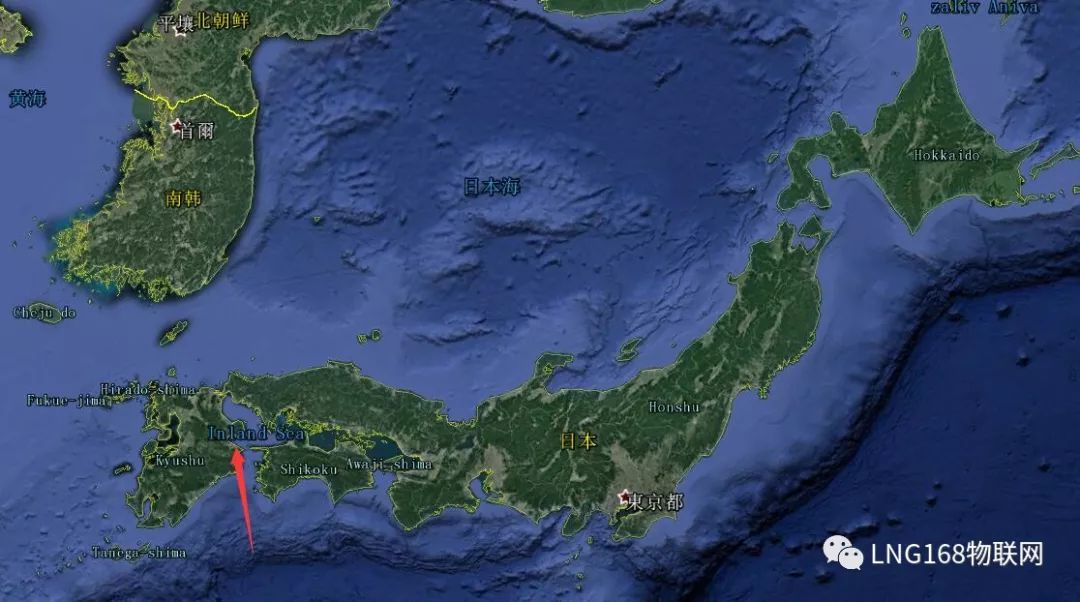

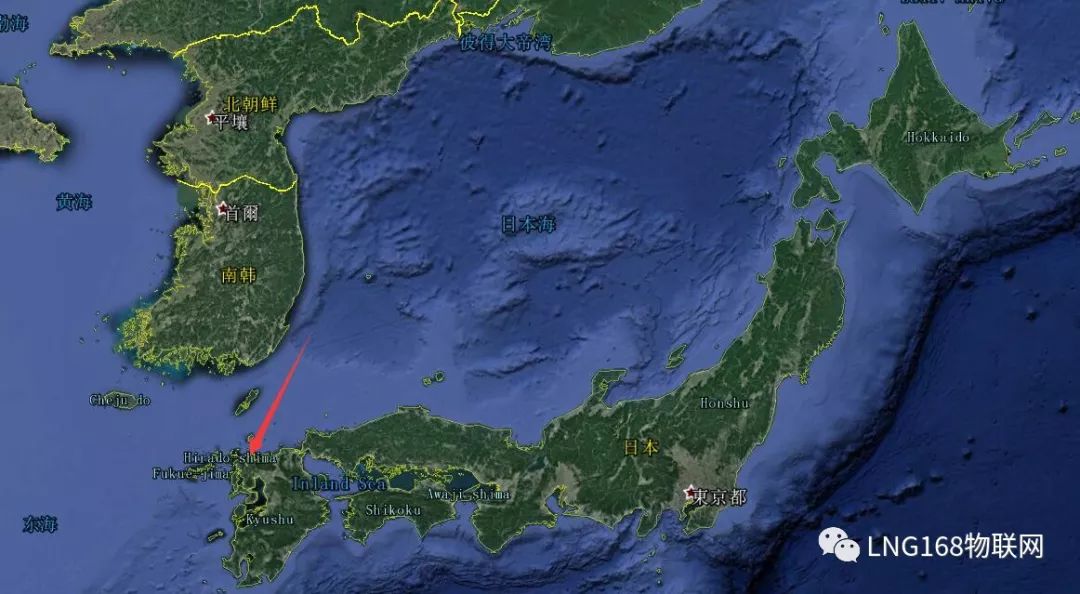

我们来看看日本LNG接收站的布局,从图中可以看出大部分都建在日本岛南侧沿海,国都东京海湾接收站最多、最密集、储量最大,这很好理解,东京都市圈总人口为4200万,是全球最大的都市区和都会区。都市圈东京市区为中心,半径80公里,由东京都、崎玉县、千叶县、神奈川县共同组成。占全国面积的3.5%,GDP更是占到日本全国的一半。全球人口第一大的城市,用气量也一定是天量,附近建设的LNG接收站也是最多的;名古屋附近海域也建有几座接收站海工,军工重地广岛和长崎也建设有LNG接收站。

日本LNG接收站分布卫星图

北海道石狩港LNG

青森县野内宿LNG

八户LNG

仙台宫城县LNG1、仙台宫城县LNG2

东京湾千叶县浦市中袖LNG1、东京湾千叶县浦市中袖LNG2

东京湾横滨矶子港LNG

东京湾富津湾LNG

东京湾东扇岛LNG1、东京湾东扇岛LNG2

静罔县清水区LNG

新澙东港LNG位置

上越LNG

七尾LNG

名古屋爱知县知多港LNG

名古屋爱知县四日LNG

名古屋爱知县川越LNG

大阪界泉北LNG

大阪兵库县东滩区LNG

姬路LNG

阪出港LNG

广岛廿日市LNG

柳井港LNG

下松LNG

户畑LNG

大分县LNG1、大分县LNG2

长崎福岛九州LNG

鹿儿岛LNG

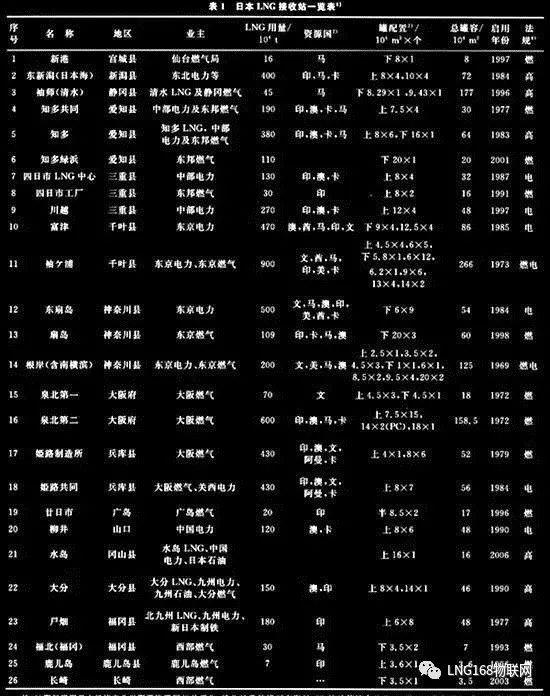

从接收站的数量、总罐容等一系列指标分析,2016年,中日两国LNG接收站周转次数接近(见下表1),似乎效率相当。但仔细分析两国接收站罐容结构的差别,不难看出,我国70%的接收站总罐容都小于50万立方米,而日本39%的接收站总罐容大于50万立方米,占全部接收站总罐容的67%,其中大于80万立方米的接收站有6个,罐容占比达44%,可见日本接收站普遍罐容较大。(见下表2)

为什么日本接收站罐容普遍较大?这要从设计理念说起,日本LNG接收站储罐总罐容在设计之初就充分考虑了运输船船容、接收站的应急备用量、季节调峰存储量三方要素,较大的罐容利于冬季调峰。而在我国,接收站设计规模为300吨时,常配套3个16万方LNG储罐;设计规模为600万吨时,常配套4个16万方LNG储罐,季节调峰存储量通常并不在设计考量的范围内。

上图1反映的是2012-2016年间,中、日两国月度累计进口LNG总量。可见,日本LNG进口有1-3月、7-9月、11-12月三个高峰,中国LNG进口高峰则主要出现在11-12月和1-2月。然而在不同时段,LNG价格却有很大波动。

从LNG进口价格上看(如上图2),2012-2016年,除2015年后LNG价格受国际原油价格下跌影响外,2012-2014年的7-9月均是一年中LNG的价格低谷期,日本利用LNG接收站的较大罐容,在每年的三季度低价采购LNG,用于冬季调峰。而我国接收站罐容较小,基本为周转用罐容,无季节调峰用罐容,所以,只能在冬季LNG价格较高时,加大采购量以满足冬季调峰需求。

目前,日本的LNG接收站总罐容是中国的2.9倍,日本利用这些储罐保证了每年冬季天然气的季节调峰需求。为此,中国应当借鉴日本的经验,在大力发展地下储气库的同时,增加接收站储罐建设,辅以接收站同干线天然气管道的互联互通,充分挖掘并释放沿海接收站用于冬季调峰的作用,助力破解“气荒”难题。

日本LNG接收站建设的经验和启示

1 日本LNG接收站的发展过程

从20世纪60年代开始,液化天然气(LNG)在英美两国开始由工厂的尝试转向成熟,成为一种新的能源利用方式。随着LNG大规模产业化的发展及远洋运输成为可能,急需能源的日本迅速加强了LNG理论的学习、技术的引进、接收站的建设,开始大规模地引进LNG。

1969年,日本首个LNG接收站——根岸接收站开始接收美国阿拉斯加LNG。几年后日本就成为世界最大的LNG进口国,并一直保持到现在,1990年其LNG进口量曾占世界总量60%,近10年开始降低,2008年约占世界总量40%共920亿m3。2007年度日本一次能源构成中,天然气已占17.9%。城市燃气构成中LNG占87%,国产天然气占6%,LPG占6%,其他能源占1%。

2 日本接收站的组织建设

日本的LNG接收站的运营公司主要有3个:东京燃气、大阪燃气和东邦燃气,主要从事LPG、LNG接收站的运营及燃气销售。LNG的海外采购及运输主要由三井物产、三菱商事、伊藤忠商事等专业的商贸及矿产公司来完成。LNG接收站的施工建设、LNG轮船的制造,主要由三菱重工(MHI)、石川岛播磨重工(IHI)、川崎重工(KHI)等重工制造公司来完成。

其工程产业链为:燃气公司负责LNG接收站的运营,专业商贸公司负责海外采购及运输,重工制造公司负责设计施工、设备制造。

日本LNG接收站的建设,主要的核心工程是外包给重工制造公司,但一些较小的工作多由燃气公司自己完成。由于燃气公司的工作包括接收站的日常运行、检修维护,因此其本身具有一定的运行检修维护能力,具备承担简单的建设和项目管理的能力,并且,随着建设经验的丰富和学习积累,LNG项目建设的外包工作逐步减少,直至最后过渡到几乎全部建设工作由燃气公司自己承担,甚至开始独立到海外承揽接收站的建设工程。重工制造公司则逐步专注于核心的、更高难度的设备制造,不断产品升级。商贸公司则专注于海外贸易、矿产资源投资、远洋运输,专业于海外的研究。

目前国际上LNG接收站建设所需的LNG主要设备,基本垄断在日本的制造商手中。世界主要的LNG资源产地,均有日本公司的投资参与。

工程上,日本LNG接收站建设受地震和海啸影响较深。商务上,近年来,原签订的20a的LNG资源合同很多要到期了。无论是技术上的海外工程业务、还是商务上的LNG资源采购,今后日本都面临着韩国、中国的竞争。但日本LNG接收站相关产业,通过运营、建造、商贸的合理组织和多年发展,具有较强的应对竞争的能力,并从国内建设开始走向国外承揽LNG工程。

近年来,日本LNG运营、建造、商贸的公司,尤其是重工制造等公司大量参与中国的LNG接收站建设,甚至在部分领域处于垄断地位。主要参与内容为:LNG储罐设计及建造,前端设计(FEED)及试车,LNG泵、气化器、卸料臂等重要设备的提供。

3 日本典型的LNG接收站及其特点

3.1 日本典型的LNG接收站

日本最大燃气公司东京燃气主要运营的LNG接收站为根岸、袖浦、扇岛3大接收站,其中:根岸为日本最早的LNG接收站,袖浦为日本最大的LNG接收站,扇岛则是全地下罐的LNG接收站。3大LNG接收站容量都很大,均位于东京湾、处于东京的外围,通过管网互联,绕经整个都市圈,并通过联络管道与远方的仙台、新潟等市的LNG接收站联络起来。LNG接收站还通过槽船、槽车运送LNG至未连接骨干网的LNG卫星站(含内航船LNG接收站),如北海道地区的函馆、八户LNG站。

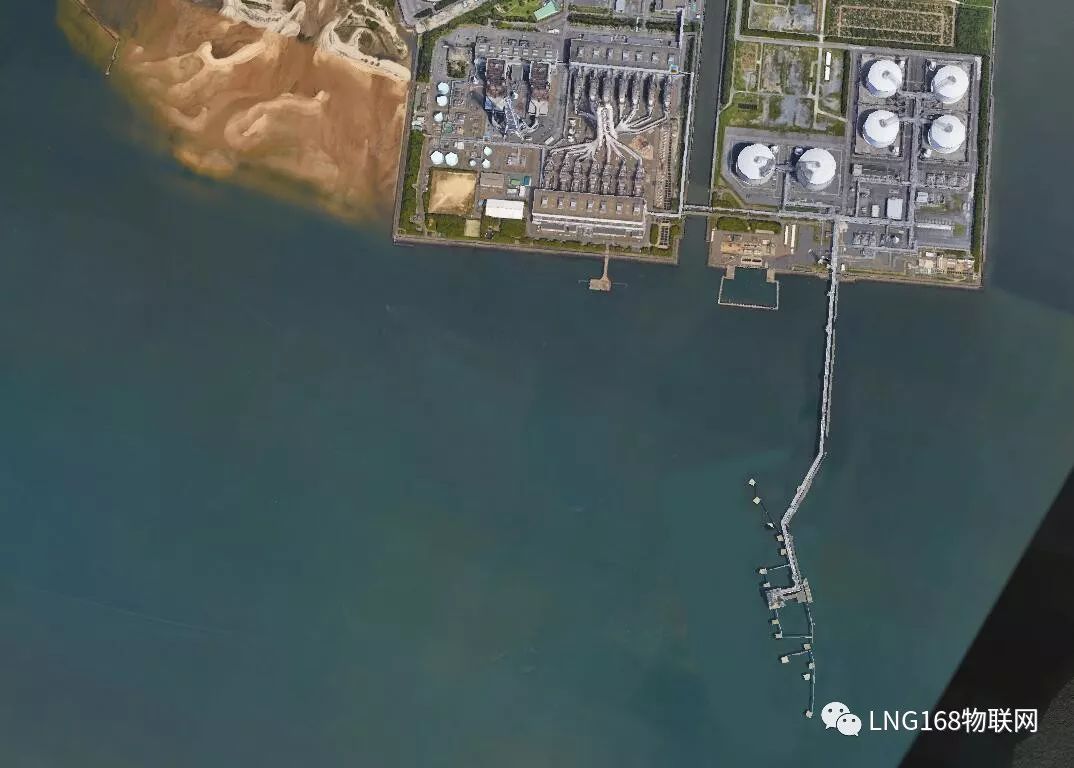

东京湾横滨矶子港LNG接收站

3.2 日本LNG接收站的特点

3.2.1 总体布局

日本LNG接收站在总图布局上,其厂区及泊位大都依工程条件呈不规则形状布置,厂区填海区不多且均为填沙,码头泊位往往不与岸线平行,个别采用背靠背的泊位方式。如根岸LNG接收站厂区为带转折的长条形,袖浦LNG接收站虽较方正但其泊位却与岸线有一偏斜的夹角,扇岛LNG接收站则通过海底隧道连接泊位,泊位成为在海湾中的一孤立平台。

LNG接收站卸料总管一般较长,如扇岛站卸料总管为2km的海管,袖浦站卸料总管最长部分达3km(中途是否中继加压不详)。日本的这种依工程具体条件的不规则的布置,与西欧(如西班牙)的LNG接收站比较类似。

3.2.2 储罐概况

日本LNG接收站的储罐,部分为地上罐,更多的是地下罐。日本这种大量采用地下罐的情况,几乎为世界独有现象,其原因可能为基于地震的安全考虑。

具体的罐的类型分为:地上罐、半地下(上)罐、嵌入式地下罐、全地下罐。嵌入式地下罐为顶部或少量罐体出地面,罐内液体高度最高不超过地面;全地下罐为整个罐均处于地面下。地下罐的罐顶又分为两种:拱顶形和平顶形。为保护环境景观,地下罐周围、甚至平顶地下罐的顶部,种植草木。接收站除有LNG罐外,部分接收站还有LPG罐。

日本LNG接收站总罐容有大有小,根据实际需要,最大的如袖浦,总罐容达266万m3,小的如长崎接收站,总罐容仅3.5万m3。内航船接收站总罐容则更小。

3.2.3 配套系统

LNG接收站在全国沿岸各主要区域均有分布,东京湾、大阪湾、伊势湾、四国水道一带较多,北海道、日本海沿岸较少,与日本经济及城市分布大体一致。

本LNG接收站配套的卫星站(含内航船接收站)较多、管网也不少。大部分LNG接收站有骨干网连接。日本认为其国土山地多,无法铺过多的管网,因此大建卫星站。但实际上日本的骨干网已经不少,仅东京燃气属下的东京湾骨干网就已形成完整的环形、长460 km,且与300 km外的新潟、仙台等连在一起(管长500km),管网总长超过50000km(2004年为47 653km),加上法定储备天数为50d,因此供气可靠性很高。

日本约半数的LNG接收站与发电厂相邻而建,LNG用于发电。LNG发电量占全国发电量的27%。日本LNG接收站中,适用法规为电气事业法及高压燃气保安法的接收站,均配套有发电厂。部分LNG接收站还配套有LNG冷能利用工厂。

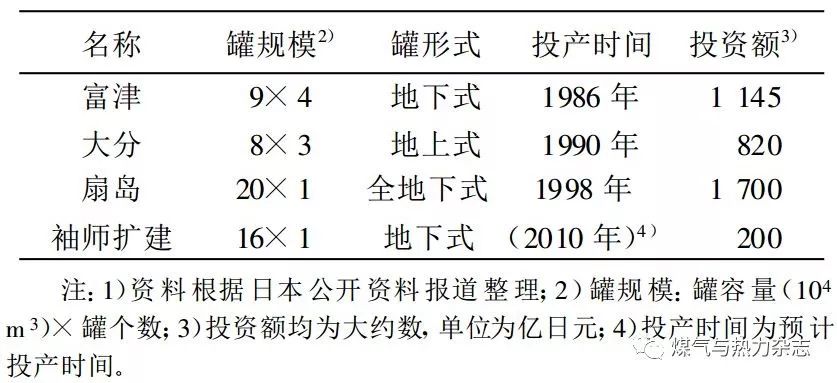

3.2.4 投资规模

日本部分LNG接收站投资规模比较见表1。

表1 日本部分LNG接收站投资额比较表1)

从表中可以看出,LNG接收站地下罐比地上罐投资大。LNG接收站建设投资并未随时间推移而明显增加。

3.2.5 建设公司

日本LNG接收站主要由燃气公司和电力公司建设、运营。电力公司(发电厂)是LNG接收站很重要的用户,也往往是接收站的重要股东。

在日本,LNG往往是与LPG混合达到一定热值后作为燃气销售的,燃气公司同时运营LNG、LPG,很多LNG接收站码头泊位也是LNG船及LPG船通用的,LNG与LPG储罐当然是分开的,只在最后外输至用户前LNG与LPG才混合。

2008年度日本燃气销售约345亿m3,东京燃气、大阪燃气、东邦燃气分别占36%、25%、11%,这些大型燃气公司拥有LNG接收站;全国共有211个城市燃气批发商(60%在关东地区),但多数没有自己的LNG接收站,从大型燃气公司购入LNG到LNG卫星站。燃气最终用途为工业用50%,商业用14%,家庭用28%,其他用途约占8%。

东京燃气是日本最大的LNG接收及销售公司,1885年成立,控股多个天然气发电厂和北海道燃气等燃气公司,主要供应东京都市区和北海道地区。第二大燃气公司大阪燃气,主要供应阪神都市区,天然气销售收入占公司销售收入一半以上。

日本LNG接收站的施工、设备制造企业,与LNG运营公司有密切的联系。如气化器的主要两个厂家:神户制钢及住友精密工业,分别是大阪燃气和东京燃气的合作伙伴。东京燃气旗下的LNG接收站,气化器全部为住友所产;大阪燃气旗下LNG接收站的气化器,则全部为神户制钢所提供。

在日本,无论是基础材料,还是低温设备,直至储罐工艺系统等,其设计制造能力均已达到世界先进水平。其中,一些LNG储罐、LNG船等关键设备的设计制造公司如石川岛播磨重工(IHI)、川崎重工(KHI)、三菱重工(MHI)等由早期的重型军工企业发展而来,技术力量雄厚,有的重工公司拥有超过100a的海外工程历史。

3.2.6 投资体制

日本的LNG相关的建造、施工等工程公司,多为公众上市公司,主要股东多为银行及保险公司。LNG接收站的建设业主或运营公司,股东同样也主要是银行及保险公司,如东京燃气的十大股东,除“社员持株会”外全部为银行、保险、信托金融机构,大阪燃气、东邦燃气也是如此。LNG接收站工程建设中,银行及保险公司对项目的收益及风险性分析较早,介入工程也较深。

3.2.7 相关法规

日本LNG法规主要有:石油供需及储备、禁止垄断及国民生活、石油税务及关税、工业地理环境、运输、安全、环境、矿业、通商及外资、节能及新能源等相关法规。最主要的有燃气事业法、高压燃气保安法和电气事业法。各法律下面再设有详细的技术规范。

主要供气给发电厂的LNG接收站,适用电气事业法;主要供气给居民及工业的,适用燃气事业法;既供气民用又供气发电的,适用高压燃气保安法。

日本LNG接收站建设由经济产业省批准并主管,海上保安厅(警卫队)亦参与管理,与美国海岸警卫队核准海上LNG接收站的做法类似。

4 日本LNG接收站建设对中国的启示

4.1 规划及建设

适当建设内航船LNG接收站;地震带适当考虑地下罐;LNG与LPG适当配合运营;加强储备和稳定供应能力建设,包括:较大的LNG接收站罐容、配套建设卫星站、调峰站、管网、槽船/槽车运输。中国南北差异大,LNG接收站选址及设计要考虑地域特点,包括海岸线、海水水质及水温等。完善法规体制。

4.2 资源的合理配置

与日本不同,中国存在一定的石油、天然气、煤炭、煤层气、水电等资源。LNG接收站的建设布点要符合国家资源的合理配置。宜慎重对待LNG发电。日本缺乏其他资源,地震多、建设抽水蓄能电站大坝风险高,因此不宜照搬日本大量LNG发电的特点。

4.3 引入风险管理机制

中国的LNG接收站项目,建议引入银行和保险资金的介入和管理,改变纯国有管理的单一风险承担的方式,形成风险的利益激励机制。同时,LNG接收站的建设周期长、风险因素多、投资大和回报率低、运营简单,既适合也需要保险公司的介入。

4.4 加强对日本和中国台湾省LNG接收站的调查研究

日本LNG研究机构对世界LNG行业资料收集、研究极为深入,对中国LNG接收站的建设进展及规划、海外资源采购、制度及未来规划等了解已非常详细,图纸、数据一应俱全。日本是世界拥有最多LNG接收站和拥有几乎最强的LNG建设能力的国家,是今后中国LNG资源采购的重要竞争对手,中国应加强对世界包括日本LNG相关信息的收集和调查研究、分析和借鉴。

中国台湾省的LNG接收站主体工程均由日本承建,而台湾省的LNG建设与内地相似之处很多。台湾LNG建设曾因储罐泄漏发生重大纠纷。内地应加强对台湾省LNG接收站建设经验教训的学习和研究。