绿色压力抑制石油行业发展

绿色组织的压力迫使国际银行退出化石燃料相关的业务,停止向石油公司发放贷款。在可再生能源发展速度较快的欧洲,欧洲投资银行考虑退出化石燃料融资项目,停止发放化石燃料贷款。然而,欧洲投资银行的最大股东——德国,希望继续为天然气项目提供贷款。天然气的碳排放量比石油少,德国等国家希望用天然气作为煤炭到可再生能源的过渡。其他的国际银行也退出了化石燃料业务,而冲突最激烈的是加拿大的油砂项目。

在油砂项目上,绿色组织对石油行业的阻碍很清晰地显现出来。加拿大的艾尔伯塔省是油砂主要生产省份,制约艾尔伯塔省油砂生产的主要问题是出口管道不足。在2019年年初,艾尔伯塔省石油产能超过了外运能力,填满储罐后,加拿大WCS相对美国WTI的折价达到每桶数十美元。因此,艾尔伯塔省迫切需要增建扩建石油管道。与艾尔伯塔省临近的不列颠哥伦比亚省是水力发电大省,通过水力发电产生了大量的碳排放额度。艾尔伯塔省油砂生产过程中的碳排放,比一般石油生产高了18%—30%。增建扩建石油出口管道,利于艾尔伯塔省扩大石油生产,进而削弱大不列颠哥伦比亚等省份的绿色努力。

不列颠哥伦比亚等省份的绿色努力与艾尔伯塔省的油砂生产分别代表着加拿大不同的未来,一个是绿色的负责任气候大国,一个是石油生产的能源国家。因此,艾尔伯塔省的油砂生产,除了需要缴纳碳税外,出口管道的建设不断受到绿色组织与土著社区的抗议,建成时间从2016年前后推迟到现在,并且预计将来也会不断推迟。

得益于油砂生产,加拿大拥有世界第三的石油储量。储量第一是委内瑞拉,第二是沙特阿拉伯,第四是美国。然而,由于出口受阻,加拿大石油产量只有500万桶/日,而同期,沙特阿拉伯的产量是1000万桶/日,美国是1200万桶/日。

天然气是石油与可再生能源的桥梁

倡导使用可再生能源,并且在氢能源应用领域处于世界前列的德国,对能源的迭代选择了煤炭石油到天然气再到可再生能源三步走,并没有从煤炭石油快速发展到可再生能源。虽然可再生能源有望成为增长最快的能源,但化石燃料到2040年依然会占能源消耗的四分之三以上。天然气的碳强度低于煤炭与石油,有望成为增长最快的化石燃料。

在可再生能源发电领域,增长最快的是风能与太阳能。至2020年,美国新增42GW的发电容量,风能与太阳能共计32GW,占新增容量的76%。在增加的发电容量中,风能占44%、太阳能占32%、天然气占22%、其余2%来自水力发电与蓄电池。风能与太阳能发电项目十分依赖政策支持。在美国,风能与太阳能发电可以分别获得生产税收抵免与投资税收抵免,但两项政策优惠按年递减,从政策发布后递减至零。所以,美国的风能与太阳能项目倾向于在年底前上线,以获得当年的税收抵免待遇。

随着中国在太阳能面板领域的快速投产,太阳能发电的成本接近煤炭发电的成本。以风能、太阳能主导的可再生能源在发电领域快速发展,而煤炭在发电领域的份额不断缩小。然而,风能与太阳能是间歇能源,在发电领域有无法回避的局限性。风能与太阳能发电不仅需要考虑发电成本,而且需要考虑对电网平稳运行的冲击。美国境内,风能与太阳能发电项目大量推进的原因,一方面是天气预报在发电项目中的应用,一般提前24小时,风能与太阳能发电提供商会上报未来的发电量,便于电网进行发电量调配;另一方面是快速启停的天然气发电机组也起到了重要作用。以太阳能发电为例,发电周期与日出日落有关,需要准备另一套机组,在白天太阳能发电时机组下线,而日落后机组上线供电,填补太阳能发电的缺口。

一般来说,煤炭机组从零至最大发电量需要数十分钟至数小时,按日进行周期性的启停,成本高昂,故存在弃风弃光的现象。即使在煤炭发电领域处于世界领先地位的德国,煤炭机组从零至最大发电量只需5分钟,德国依旧选择了煤炭到天然气再到可再生能源的发电推进方案。

而天然气机组的启停十分容易。最简单的天然气机组可以看作是船用燃气轮机搬到岸上。相对于能源利用效率提高了50%以上的200兆瓦级别联合循环天然气机组,更小的几兆瓦级别单循环往复式天然气机组,常常部署在拥有大量可再生能源,特别是风能的地区。

美国德克萨斯州是风力发电最大的州,拥有910兆瓦的天然气往复式机组,占美国4642兆瓦发电能力的20%左右。Pearsall电站每台往复式机组可以提供8.4兆瓦的电力,并在两分钟内从零达到25%的发电能力,在8分钟内达到满负荷。因此,天然气燃气轮机通常用于满足峰值电力负荷。

除了德克萨斯州以及美国东北部,美国大部分地区的单循环天然气发电机组运行时间低于5%,而德克萨斯州的天然气发电机组运行时间大约是19%。天然气作为理想的发电边际燃料,是风能与太阳能等间歇能源的必要补充。

天然气价格不受OPEC等控制

天然气的主要生产国澳大利亚、美国、俄罗斯与以色列,并不是OPEC成员,相互之间没有达成垄断协议。天然气价格不仅不受OPEC控制,而且波斯湾的地缘政治对天然气价格的影响也很小。除了已经退出OPEC的卡塔尔外,OPEC国家中除了被制裁的伊朗,没有国家有成规模的天然气生产。波斯湾的天然气主要产地在海上,横贯卡塔尔与伊朗海上领土,在伊朗的部分被称为南帕尔斯。

2018年,BP统计的世界天然气日产量是374.23十亿立方英尺。其中,美国天然气产量是80.48十亿立方英尺/日,俄罗斯是64.77十亿立方英尺/日,澳大利亚是12.59十亿立方英尺/日,伊朗是23.17十亿立方英尺/日,卡塔尔是16.98十亿立方英尺/日,而沙特阿拉伯只有10.85十亿立方英尺/日。但在原油方面,沙特阿拉伯的产量占世界的10%。与可以快速调节的产量占世界的3%相比,沙特阿拉伯对天然气的影响微弱。

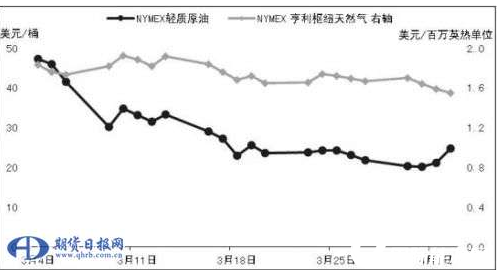

2020年3月初,为了回应俄罗斯的不深度减产声明,沙特阿拉伯开始增产,打响了价格战,国际油价迅速下跌,在20—30美元/桶。不过,俄罗斯的能源支柱,除了产量在1100万桶/日的原油外,还有欧洲30%的天然气业务。沙特对俄罗斯进行价格战,在欧洲鹿特丹、美洲墨西哥湾沿岸用低价抢占对手的市场份额,但沙特对俄罗斯的天然气业务无能为力。NYMEX轻质原油在3月下跌了近30%,而天然气价格基本平稳,涨跌在1%左右。

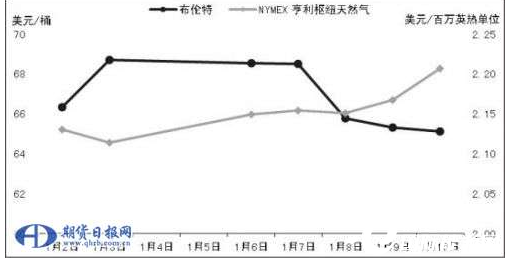

天然气的主要出口国是澳大利亚、卡塔尔和俄罗斯,波斯湾的政治局势对天然气价格的影响较小。在年初的美伊冲突中,天然气价格并没有随着冲突的演变而变化。

2018年11月与2019年4月澳大利亚液化天然气出口超过卡塔尔,预计其将成为液化天然气最大出口国。澳大利亚液化天然气主要出口到中国、日本与韩国三个国家,运输的瓶颈在南中国海。欧洲的天然气大部分来自美国、卡塔尔与俄罗斯三个国家。在2020年之前,俄罗斯供应了欧洲30%的天然气,主要通过两条老旧管道Bratstvo和Soyuz,以及通过波罗的海直连俄罗斯与德国的Nord Stream管道。从2020年2月开始,美国出口欧洲的天然气体积达到5.1十亿立方英尺/日,是欧洲第二大进口商卡塔尔的两倍多。与此同时,欧洲天然气进口量达到14十亿立方英尺/日。虽然卡塔尔向欧洲的天然气出口需要经过霍尔木兹海峡与苏伊士运河,但由于卡塔尔并不是欧洲最大的天然气供应国,且卡塔尔与伊朗共同开发了海上气田,故美伊冲突、航运封锁的风险对欧洲天然气供应的影响较弱。

未来数年 天然气价格预计低位运行

天然气市场没有形成主要的垄断组织,在充分的市场竞争下,天然气预计在未来保持低价。随着以色列利维坦气田的开发、卡塔尔天然气业务的扩展、伊朗南帕尔斯11期天然气项目的开发、澳大利亚天然气出口的推进,以及美国页岩行业伴生气市场的建设,天然气市场预计继续呈现供过于求格局。

以美国页岩为例,随着页岩油的大量开发,页岩油气中原油比例不断减少,在一些地区开采的页岩油气中,页岩油只占75%,而伴随着页岩开采产出的天然气,受限于美国户外燃烧法规,必须卖出或者重新压入地下。所以,在美国页岩开发衰退前,天然气市场预计保持供过于求的局面。此外,天然气价格主要受供需关系的影响,需求在冬夏季节出现高峰,而在春秋季节出现低谷。冬季有供暖与发电的需求,夏季制冷需要额外的电力,而春秋季天气凉爽,天然气发电需求不大。

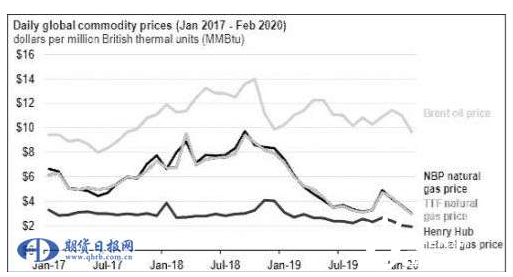

上图中,从上至下分别是布伦特油价、英国NBP天然气价格、荷兰TTF天然气价格与美国Henry hub天然气价格。与原油涨跌不同,天然气价格一直处于低位。

长期的低价预期有利于推动终端消费回暖与基础设施建设。天然气的主要应用瓶颈在于运输,大规模运输只有通过管道和船舶。在液化天然气船大规模建造前,天然气主要依赖于管道运输。零下162摄氏度的液化温度,极大限制了天然气的运输方式。所以,在乌克兰切断俄罗斯通往欧洲的天然气管道后,欧洲一度陷入没有供暖的寒冬。欧洲也不顾环境保护,在黑海建设俄罗斯与保加利亚直连的Turk Stream天然气管道,在波罗的海建设俄罗斯与德国直连的Nord Stream管道。德国不顾美国的反对,计划与俄罗斯一道推进Nord Stream2期管道建设。

在液化天然气船大规模运用后,美国对欧洲的天然气出口业务在2020年2月超过了俄罗斯与卡塔尔。无论是建设从沿海至内陆、产气国至消费国的管道,还是订造液化天然气船,都需要数年的周期,并且在港口建设天然气出口设施,也需要数年的投入。长期的低价保证了终端消费的大规模增长,有利于天然气基础设施的建设,而基础设施建设又促进了天然气的使用。预计未来数年,天然气消费会快速增长。