2023年虽俄乌冲突缓解,新冠”战疫“结束,但经济增速缓慢,终端消费市场复苏不佳,根据气库调研,2023年上半年LNG消费量达1688万吨,同比仅增长16.22%,且部分为置换管道气消费。

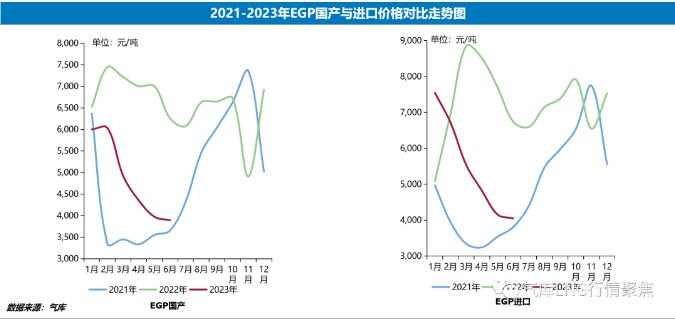

国产进口LNG资源价格同比下行,2023年1-6月国产LNG出厂成交均价(EGP国产)为4863元/吨,同比下调29.61%;进口LNG出站成交均价(EGP进口)为5470元/吨,同比下调25.19%。

▷ LNG供应出现阶段性过剩,进口国产成本双双回落

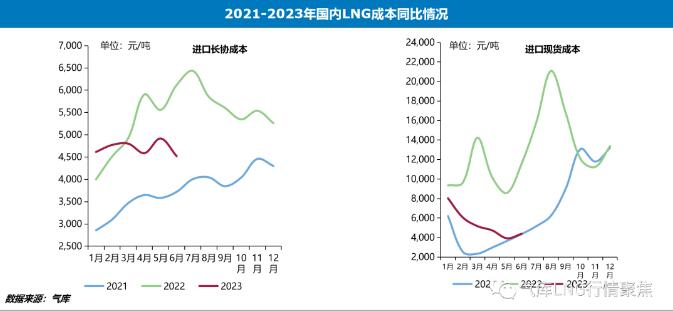

2023年欧洲地下储气设施库存水平较高,国际液化天然气供应出现阶段性过剩,国际油气价格回落,国内长协以及现货成本联动走跌。其中进口长协成本同比下调约9.07%,进口现货成本同比下调约49.12%。

截至2023年6月,现货价格已基本贴近2021年同期水平,但下游终端需求未见提振,整体市场复苏低迷。

根据内蒙、山西、四川国产LNG企业经营利润图看出,2023年上半年国产LNG陕甘蒙宁地区持续处于亏损倒挂状态,山西与四川地区盈利尚可。在此倒亏损情况下部分液厂积极拓展新业务,通过代加工、另谋气源、包销、技改CNG反输、储罐仓储、BOG提氦气以及联产制氢等方式谋得自救,提高液厂整体收益率。

▷ 远距离套利空间缩窄甚至关闭,液价多倾向中短途运输

进口LNG供应充足,出货意愿增强,进口LNG价格持续走跌导致进口EGP与国产EGP套利价差逐月缩小至几近关闭状态,进口与国产的相互制衡作用进一步显现。甚至部分进口气不断冲击国产气市场,”北气南下”局面发生改变,运输车辆开始倾向短途运输,部分北气贸易商开始寻求低价进口LNG资源。

且从中游市场来看,气库从市场人士了解到,1-4月国内物流持续亏损,进入5月伴随液价持续走跌,对比替代性资源出现经济性优势,部分双气源用户切换回LNG使用,市场业务开始增加,车辆周转率提高,物流开始盈亏平衡甚至小幅盈利,车辆运输由长途运输转向中短途。

2023年国内普货物流以及危化品物流运输环境依旧较为低迷,国内设备生产企业多倾向生产CNG运输车辆以及电车,LNG槽车生产订单并未明显提升。根据气库数据显示,截止至2023年上半年全国运费区间300-500公里水平为0.68元/吨·公里,较2022年同期有所下调。

▷ 二三梯队进船密集,进口LNG供应占比增加

根据气库数据显示,截止到2023年6月,进口LNG供应占比已经达到38%,从2023年1月以来一直呈现逐月增加趋势。

2023年国内进口LNG槽批供应持续增加,一是国际价格较国内无明显优势,进口商无法操作国际贸易获得明显套利;二是部分二三梯队企业有履约进船义务;三是随着国际现货价格逐渐走跌至国内买家的采购预期,部分企业开启采购计划。

具体来看,一方面,为履约完成2021年欠提国网窗口,二三梯队密集进船出货;另一方面,现货成本降低一定程度上刺激采买需求。从船期进口量来看,2023年除1月份之外,剩余月份船期均高于2022年同期,其进口现货采购成本分布在8.8-15美元/百万英热,从国内销售价格来看,上半年进口二三梯队企业多为亏损状态。

据气库数据显示,截止到2023年6月,国内接收站总接卸量已达到3230万吨,同比增长2.6%。

▷ 经济基本面尚未完全恢复,车用成上半年消费主动力

进入二季度以来,伴随房地产市场降温、基建投资乏力、信心不足等因素,需求不足和内生动力偏弱逐渐成为复苏的主要掣肘,经济增速呈边际放缓态势下国内市场需求亦十分有限。

车用需求方面,由于LNG价格较柴油优势显现,2023年天然气重卡销售市场持续向好。根据第一商用车网掌握的终端销量数据(交强险口径,不含出口和军品),2023年1-5月国内天然气重卡实销4.06万辆,同比增长158%,主要销往山西、新疆、河北,宁夏等资源型物流运输大省。

工业需求方面,因2023年中国出口订单恢复缓慢,部分地区甚至出现下滑,国内终端生产积极性较低,间接导致天然气需求增速缓慢。虽然LNG较管道气慢慢凸显价格优势,部分地区双气源用户置换至LNG使用,但是宁夏“621”天然气爆炸事故导致部分地区取消点供,终端多有停产安全检查现象,对LNG需求造成一定影响。

城燃需求方面,2023年气温对比去年同期气温偏暖,城燃外采LNG需求动力不足。且多地管道气充足,多数城燃合同量内完成情况欠佳。

▷下半年供应或继续增加,国产进口进一步制衡

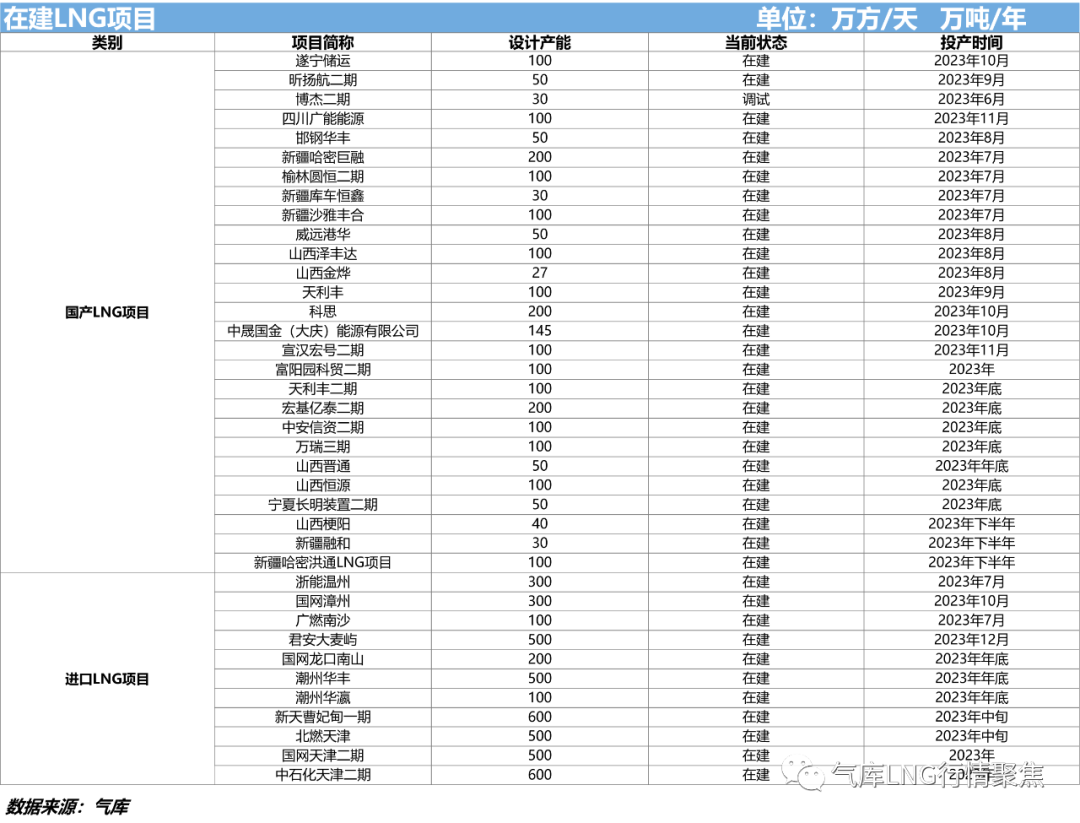

供应方面:国际供应端仍存在不稳定性,国际油气价格震荡调整,国内买家采买意愿仍然低迷。虽2023年下半年有新天曹妃甸、天津北燃、浙能温州、国网漳州、广燃南沙等新增接收站将陆续投产使用,预计投产接收站设计产能可达4200万吨/年,但进口LNG槽批供应增长或依旧缓慢。同时新增国产LNG项目数量较多,下半年液厂预计将密集投产,设计产能可达2500万方/天,整体LNG供应依旧以国产为主导。液价多随市调整,出现大幅上涨或者走跌的可能性较小,整体将低于2022年同期水平。

需求方面:据专家预测,2023年或将出现“厄尔尼诺”高温现象,进入四季度很大程度上是暖冬,届时城燃外采LNG需求或有所减少,预计下半年市场需求仍将以工业和车用刚需采购为主,LNG作为离网用气仍将发挥积极作用,相较于替代性能源拥有一定经济性,预计2023年对比2022年LNG消费量呈现小幅增长。