【年终盘点】2023年液氩供需双增,价格同比赶超

来源: 更新:2024-01-22 21:05:58 作者: 浏览:1637次

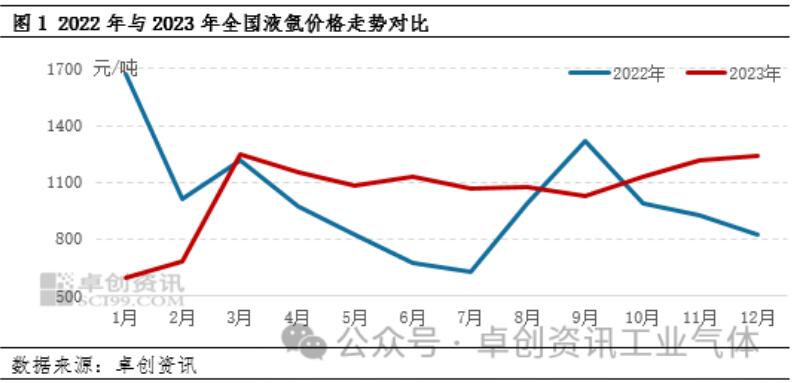

2023年液氩价格经历了一段先涨后降的震荡阶段,上半年增长点在3月份,主要受下游企业开工陆续提升,需求放量所致。下半年先抑后扬,尤其是再9月份以后,液氩价格超出预期上涨,与去年同期价差逐步拉大。

回顾2023年,一、四季度液氩价格呈现涨势;二、三季度震荡下滑。具体来看,一季度受春节氛围影响,下游需求逐步缩量,液氩价格低位运行,春节过后,各地交通恢复畅通叠加对经济面向好预期,下游各行业积极复工复产,液氩需求持续放量,支撑价格低位反弹至1250元/吨,一季度高低点振幅高达110%。二季度开始,高价弱势影响显现,下游接货积极性下滑,厂商为避免库存压力以价换量,液氩价格于5月份降至1084元/吨。6月份受局部地区单晶硅产能释放叠加主力企业检修支撑,液氩价格小幅回升1128元/吨。三季度基本面支撑表现乏力,液氩价格震荡下行,至9月降至1031元/吨。虽然二三季度市场偏弱运行,但与去年同期相比,多数时间段均高于去年同期水平。进入四季度,供需基本面交替发力,液氩价格持续上行,与去年价差逐步拉大。10月份开始,多地主力企业液位无压叠加华东部分地区主力企业检修影响,液氩供应缩量,市场积极性好转,带动价格上行。11-12月西北、西南等地光伏需求放量,市场货源偏紧,双向刺激下,液氩价格强势上涨,尤其南方市场涨势明显,至12月底全国液氩均价涨至1290元/吨,较9月涨25.12%。综合来看,23年液氩价格走势较去年有所缓和,2023年全年均价在1056元/吨,较去年涨5.28%。

供应方面:一、空分产能持续扩张,带动液氩产能持续增长。受钢铁产能置换升级,煤化工、石化新项目较多带动,2023年中国空分产能为3661.3万Nm3/h,较2022年增2.71%。受新增产能释放等因素支撑,中国液氩产能增长至799.3万吨。二、空分开工负荷中高水平运行,液氩产量同比提升。2023年下游相关行业表现不佳,但钢铁等根据企业年产目标,开工依然处于相对高位,叠加去年底开始特殊态势常态化管理,年内不再出现阶段性集中降负现象,支撑中国空分开工负荷率有所提升。

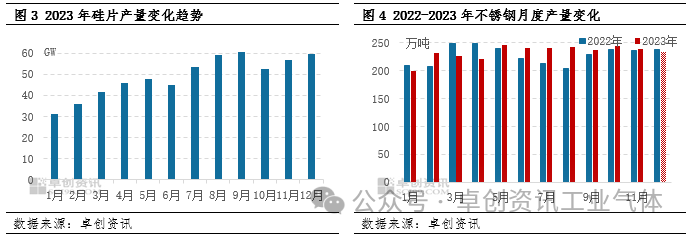

需求方面:一、光伏产能爬坡,带动液氩消费增长。2023年光伏行业景气度依旧活跃,根据图4可以看出,2023年硅片产量整体保持稳步增加态势,年内受光伏企业开工负荷偏高以及新增产能释放支撑,硅片产量增加至590GW左右,较去年增长64%左右,从而带动液氩消费保持增量。二、不锈钢、加工制造业多表现刚需。2023年不锈钢行情整体承压,价格走势虽不及预期,但受钢铁行业年内生产目标影响,不锈钢年产量较去年略有增加,增幅不足2.5%,对液氩需求支撑略显不足;加工制造业方面,年内海外经济修复缓慢,国内贸易订单量表现下滑,加工制造业整体用氩需求难有放量。综合来看,2023年需求增长点主要集中在光伏行业,年内液氩需求量在450万吨左右,同比增长5.63%。通过卓创资讯数据监测来看,2023年供需双增,需求增速略高于供应增速,因此支撑价格同比上涨。

基于周期角度考虑,2024年处于新一轮库存周期中的补库存阶段,价格易涨难跌,大宗商品将延续2023年下半年以来形成的向上趋势。从宏观驱动因素上看,国内经济延续复苏趋势将会为大宗商品提供路径依赖,但上半年的需求仍或表现为“弱需求”状态,下半年或有所好转;海外市场看,风险依旧存在,高利率环境带来的问题依旧值得注意,外溢风险的存在仍可能对价格形成扰动。2024年价格总体呈现向上状态,或再度出现新一轮的商品牛市,但牛市水平或相对偏弱,若经济复苏过程中遭遇突发事件,大宗商品价格亦会有大概率下跌调整。

随着经济修复性向好,钢铁、加工制造业需求将有所好转,叠加光伏行业继续发力支撑,市场信心将得以提振。结合供应、消费预测模型,依据卓创资讯行业知识积累验证2024年中国液氩供需面皆呈增长态势,增速略有下降。根据2019-2023年的价格波动及对2024年基本面走势预期,卓创资讯认为2024年液氩价格或较2023年略有上涨。