摘要:随着中国LNG资源供应逐渐过剩,LNG市场出现独立于管道气发展的趋势。LNG接收站与天然气液化厂的竞争逐渐加剧,接收站外输LNG竞争力持续增强,将逐渐成为中国LNG资源最主要的供应 渠道,天然气液化厂的供应半径将逐渐被压缩,竞争力持续减弱。LNG在天然气汽车和调峰方面具有一定的发展空间,“十四五”期间,中国LNG市场仍将保持5%~10%的年均增速。LNG下游用户逐渐多元化, 逐渐从单一加气站向加气站、城市燃气和工业用户“三分天下”转变,下游用户的用气特性也将随之改变。在市场化定价趋势下,LNG与管道气合同外的气量价格联动关系将得到加强。未来,应充分发挥LNG 的供应特点和优势,结合“一带一路”倡议及海洋经济发展方向,对中国现有的LNG产业模式和开拓目标进行调整。

随着天然气资源供应多元化,中国液化天然气 (LNG)利用市场从无到有,逐渐形成了一条较为完整的产业链。LNG在补充管道气供应、提高天然 气商品价值、推进产业市场化发展等方面均产生了 较大的促进作用。但是,中国LNG产业发展时间较短,LNG市场发展前景存在较大不确定性。目前, 对国内LNG市场的研究工作多从国际LNG产业趋势、LNG资源进口前景、天然气液化厂技术等角度进行分析。本文从LNG市场发展特点、资源供应趋势、价格变动角度进行分析,通过估算国产LNG和 接收站外输LNG全周期成本,分析两种不同供应方式的竞争力,探讨未来中国LNG产业的发展方向。

1

中国LNG市场现状和特点

中国LNG供应主要由天然气液化厂生产的国产LNG和接收站进口的LNG构成。中国LNG产业从液化、运输、接收站汽化到终端利用,已经形成了一条较完整的产业链,并进入了快速发展期。近年来,中国LNG接收站和天然气液化厂建设方兴未艾[1],随着 LNG资源供应逐渐过剩,LNG接收站与天然气液化 厂的竞争逐渐加剧,LNG市场出现逐渐独立于管道 气发展的趋势。

1.1 LNG市场发展独立性逐渐凸显

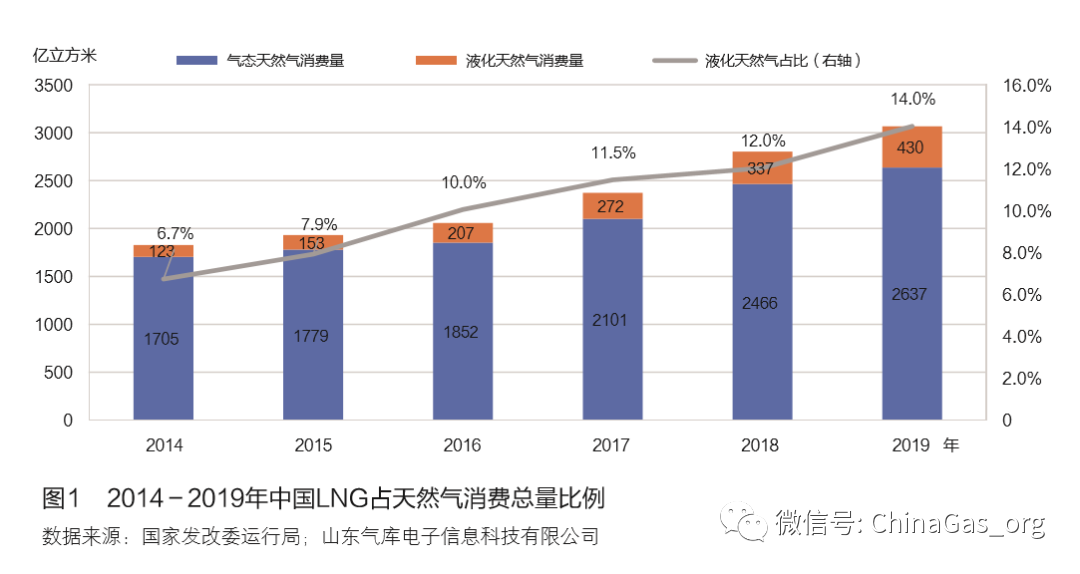

LNG凭借投资小、市场灵活、供应充足、终端 竞争力强等优势,市场规模迅速扩大。2014年,中国 LNG消费量仅有123亿立方米,占天然气总消费量1828 亿立方米的6.7%。2019年,中国LNG消费量达到430 亿立方米,年均增长60亿立方米,年均增长率达到 28.4%。同期,天然气市场年均增长186亿立方米,年均增长率为9.2%。LNG市场份额占比由2014年的6.7% 快速增长到2019年的14.0%,实现翻番(见图1)。随着中国LNG市场体量的增加,尤其是天然气 液化厂气源从常规气向非常规气转变,加之接收站提供的LNG资源增加,LNG从管道气的资源补充逐 渐形成了新的商业模式,例如,点供、罐箱运输、铁路联运等,LNG市场独立性逐渐凸显。

1.2 接收站逐渐成为LNG供应主力

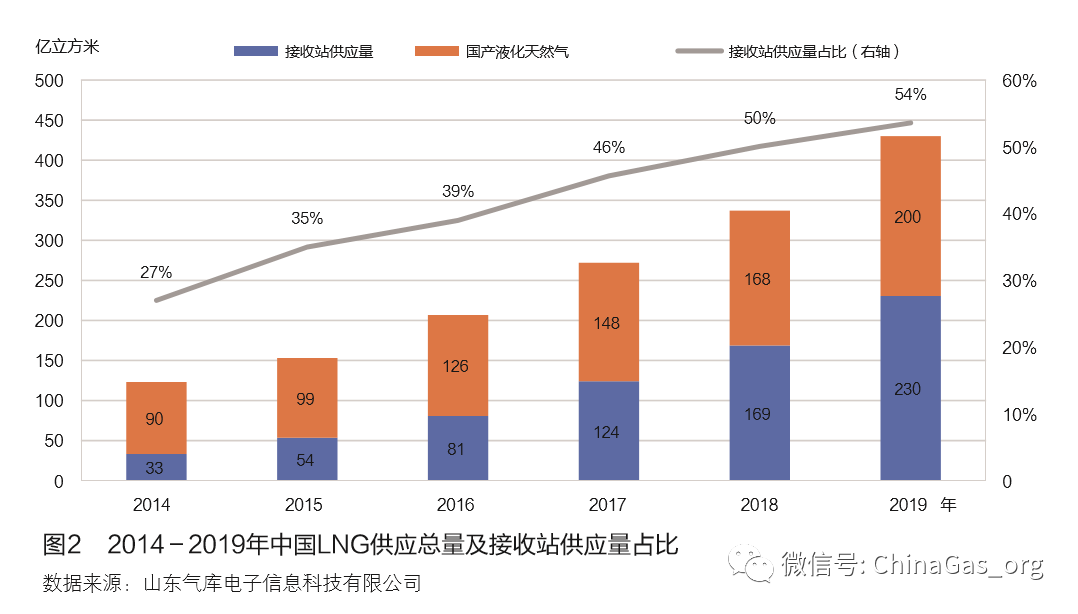

在LNG接收站建设初期,中国LNG市场体量较小,仅有少数接收站配套建了LNG装车橇,且基本处于闲置状态。近年,受能源消费结构转型和“煤 改气”政策大力推动等因素影响,中国天然气市场迎来爆发式增长,进口LNG供应量不断增加,在天 然气供应中的占比不断提高[2]。随着LNG市场规模增加,接收站LNG供应能力明显提升,接收站外输LNG占比增加,企业经营由“汽化进管道为主, LNG直接批发零售为辅”,逐渐向两种模式并举转变。近年,新建LNG接收站甚至提出完全以“LNG直接批发零售”的方式销售。2019年,中国生产LNG总量为200亿立方米,比 上年增加19%,国产LNG供应量占比由2018年的50% 降至46%;接收站外输LNG数量为230亿立方米,比上年大幅增长36.6%,保持了较高的供应增速。2018 年,随着北方地区“煤改气”工程的推进,中国接 收站供应的LNG呈爆发式增长,供应量超过国产 LNG,成为中国最大的LNG供应渠道(见图2)。

1.3 LNG供应能力过剩

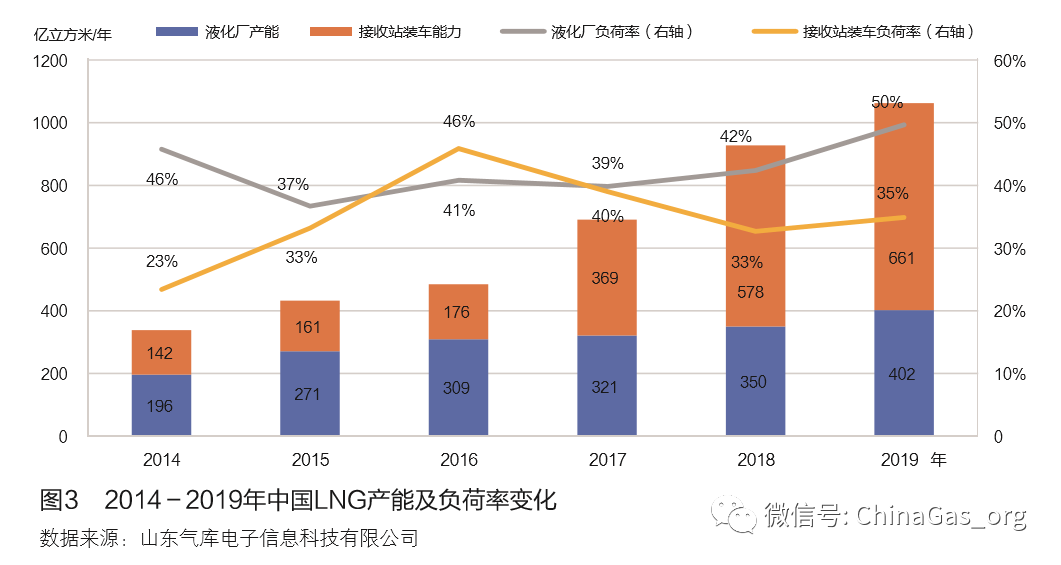

截至2019年底,中国大陆天然气液化厂总数达到195座,总产能为402亿立方米/年;投产LNG接收站21座,实际接收能力达到1240亿立方米/年,装车橇342 个,液体装车能力为661亿立方米/年。近年来天然气液化厂新增产能仍保持较平稳增长,2014年以来,年均产能增长达到40亿立方米/年左右,生产负荷率基本 维持在40%以上,2019年,因LNG消费量大幅增长,负荷率也仅达到50%。接收站受冬季管道气外输影响,年负荷率在35%左右(见图3)。LNG供应能力整体过剩,导致LNG设施负荷很难达到设计目标。

2

国产LNG与接收站外输LNG的竞争力分析

天然气液化厂和LNG接收站的生产成本、工 艺流程区别较大。未来,随着LNG逐渐从管道气独 立,LNG市场供大于求趋势将更加明显,LNG接收站快速增加外运能力,天然气液化厂努力增加气源,双方将形成更加强烈的竞争关系。

2.1 成本构成

国产LNG从购入气源到终端销售过程中,主要产生气源、液化、储藏装车、运输等成本。接收站外输LNG从进口LNG资源到岸到终端销售过程中, 主要产生气源、储藏装车、运输等成本。

1)气源采购价格,通过与上游企业签订天然气购销合同,获 取气体形态的天然气资源;部分天然气液化厂的气 源来自自有气田或甲烷生产设备,但仍会有成本产 生。

2)液化成本,各天然气液化厂的成本不同,年开工率在50%左右的天然气液化厂,平均液化成本为 0.6元/立方米。

3)储藏装车成本,LNG需要注入特制的LNG储罐中进行储藏,同时在LNG的存储中,面临LNG蒸发等损耗,一并计入储藏成本;LNG主要通过特定装车橇将LNG从储罐中注入槽车,在此过程中产生装车成本。天然气液化厂及接收站的储 藏装车成本基本一致。

4)LNG槽车从液化厂到用户 产生运输成本,随着运输距离增加,单位运输成本 会逐渐降低。

2.2 竞争力

为便于研究,假定陕西某天然气液化厂和天津某LNG接收站供应的LNG汽化率和热值相同。资源获取以高价格长输管道气对比进口LNG长期合同价格,以低价格天然气液化厂当地油气田自产气对比进口LNG现货价格,所有价格为理想价格,不考虑 未来天然气液化厂可获取价格下降,以及进口LNG 增值税返还部分的价差。

1)长输管道气与进口LNG长期合同资源对比。天然气液化厂长输管道气的当地门站价格为 1.22元/立方米,综合管输费按0.4元/立方米考虑,则气源采购价格为1.62元/立方米。2019年,中国长期 合同进口LNG到岸均价约为9美元/百万英热单位, 折算成气体价格为2.1元/立方米,考虑9%的增值 税,则气源成本为2.29元/立方米。

2)本地油气田与进口LNG现货对比。在天然气液化厂的气源中,自采常规气价格成本最低,综合气源成本约为1.2元/立方米。2019年,中国LNG现货平均进口价格为4.5美元/百万英热单位,折算成气体价格为1.12元/立方米,考虑增值税后,气源成本为 1.23元/立方米。 在以上气源成本对比的基础上,天然气液化厂 的液化成本大约是0.6元/立方米,进口LNG不再计入液化成本。因此,考虑高价气源价差,国产LNG成本比接收站外输LNG成本低0.07元/立方米(1.62 + 0.6-2.29 =-0.07)。考虑低价气源价差,国产LNG成本比接收站外输LNG成本高0.57元/立方米(1.2 + 0.6-1.23 = 0.57)。2019年,中国以国产气为原料 的LNG产量占LNG总产量的44%,进口LNG现货占 LNG进口总量的16.7%。对国产LNG和进口LNG供 应成本分别进行加权,则国产LNG加权成本为2.29 元/立方米,进口LNG加权成本为2.11元/立方米,两 者价差为0.18元/立方米。 价差决定两种LNG的合理经济半径。目前,中国北方地区LNG槽车运费为0.06元/(立方米•100千 米),因此产自陕西的LNG较天津的进口LNG经济 运输半径少300千米左右,基本可覆盖河北全境。

2.3 资源趋势

2019年,中国天然气消费量比上年增长251亿立方米,增幅9%。未来,预计随着“煤改气”工程放缓,中国天然气需求增速将随之放缓。此外,中俄 东线天然气管道投产,国产天然气大规模上产,天然气资源供应增长较快,LNG接收站项目集中投运 后,进口LNG资源过剩的风险将凸显[3]。在供大于求的背景下,气源增长将主要以国产气及进口LNG现货为主,均为低价气源。预计“十四五”期间,国产LNG成本将有所下降,但接收站外输LNG的价格竞争力更强,增长速度更快。

2.4 供应稳定性对比

在气源获取方面,液化厂和接收站的发展趋势不同。其中,国产LNG主要依托国产天然气,接收站外输LNG主要依托国际资源采购。当天然气市场出现短时供应紧张时,液化厂会采取临时限产措 施,接收站会以限制槽车外运、加大外输汽化量的方式,辅助调节管道气供应。从供应可控的角度来看,国产天然气的可调节空间较大,液化厂可以通过合同约束或交易中心采 购的方式,平衡生产与可获取资源之间的关系。长期合同进口的LNG,因受“照付不议”合同约束, 资源供应量和到港时间均受较大程度的限制,调节空间较小,但可以通过国际转卖和LNG现货采购的 方式进行调节。

当天然气市场供小于求时,为保障管道气终端用户的正常生产,往往限制国产LNG产量,进口 LNG接收站因资源调配灵活,保供压力较小,LNG外输量较为稳定。当天然气市场供需平衡时,天然 气液化厂与接收站均可以稳定地供应下游市场。当天然气市场供大于求时,进口LNG长期合同导致进 口LNG压减困难,根据相关经验,在国际上临时转卖LNG资源将会造成0.6~1元/立方米的亏损。为保障资源进口公司的利益,应该用国产天然气进行调节,这将导致天然气液化厂可获取资源减少,LNG 生产受到限制。未来一段时间,中国天然气市场将 主要维持供大于求状态,接收站外输LNG稳定性更 强,可以更好地满足下游市场需求。综上所述,国产LNG在特殊时期(例如冬季国 际天然气价格上涨期间)仍有一定的价格优势。从价格趋势及供应稳定性的角度来看,接收站外输LNG的 竞争力在持续增强,尤其是随着国家油气管网公司成立,沿海LNG接收站将纳入国家油气管网公司,实现 向第三方开放,下游用户可以直接进行国际LNG资源采购,资源获取成本有望进一步降低。随着LNG市场 规模的扩大,中国天然气行业改革的深入,接收站外 输LNG将逐渐成为中国LNG资源最主要的供应渠道, 天然气液化厂的供应半径将逐渐被压缩,生产负荷进 一步降低,竞争力持续减弱。

3

中国LNG市场发展展望

根据中国LNG市场发展趋势判断,LNG在 天然气汽车和调峰方面具有一定的发展空间, “十四五”期间,中国LNG市场仍将保持5%~10%的年均增速。随着LNG下游用户逐渐多元化,LNG用户逐渐从单一加气站,向加气站、城市燃气和工 业用户“三分天下”转变,下游用户的用气特性也随之改变。目前,中国进口LNG价格高于国产天然 气价格,但LNG销售价格因中间环节费用较低,可以被市场接受[4]。在市场化定价趋势下,LNG价格随着LNG供需形势与用户结构的变化而变化,与管道气合同外的气量价格(交易中心竞拍价)联动关系将得到加强。

3.1 由刚性需求向弹性需求转变

LNG加气站属于刚性需求用户,所服务的重型卡车总量持续增长,LNG用气量较为稳定。LNG城 市燃气和工业用户属于弹性需求用户,主要作为管道天然气的替代资源,受LNG价格、订单、产品价格等多重因素影响,用气量波动较大。随着LNG城市燃气和工业用户占比持续增加,未来LNG市场预 期风险也随之增长,对于LNG的竞争力和服务水平 提出了更高要求.

3.2 顺价能力由较强向较弱转变

LNG加气站对应的能源主要为柴油,LNG在 全国大部分区域具有明显的价格优势,LNG加气站可以更好地将价格变化传递给用户。而城市燃气用户下游价格受到监管限制,工业用户价格敏感性较高,LNG城市燃气和工业用户持续增加,导致LNG顺价能力明显偏弱。

3.3 由单一气源用户向多气源用户转变

LNG加气站仅能接入LNG,对于该类用户而言,LNG是不可替代的。但是,对于城市燃气和工业用户来说,LNG一般是作为调峰气源或临时性气 源,这两类用户一般会接入管道气,形成多气源的供应格局,随着管道气供应能力增加,城市燃气和工业用户对LNG的需求粘度会下降。在用户种类逐渐改变的趋势下,LNG用户的价格敏感度增强。LNG用户开始要求上游提供LNG资 源“锁价锁量”合同,而LNG供应商更愿意接受淡季用气量占比更高的调峰用户。未来,随着LNG资源独立性增强,LNG市场自我调节价格的能力逐渐增强,LNG价格波动将逐渐放缓,在淡季和旺季均有不同于管道气的价格变化趋势。

3.4 LNG价格与管道气合同外的气价趋同

目前,合同外的部分管道气资源在交易中心竞价交易,属于管道气的市场化定价部分,与LNG定价机制相似。随着国家油气管网公司成立,国内管网覆盖面不断扩大,加之中俄东线天然气管道投产后,国内资源供大于求局面将维持较长一段时间,国产LNG和进口LNG的资源成本均有下降空间,LNG供应价 格呈逐步下降的趋势。2019年以来,成交的合同外部分管道气价格与LNG价格趋同。管道气市场化程度加 大,LNG价格将有望与管道气额外气量价格联动,形成既互相竞争又互相参考的定价模式。

4

中国LNG产业发展方向探讨

中国LNG市场走出与欧、美、日、韩等完全不同的发展路径,尤其是在LNG利用方面,充分体现了中国天然气市场的特色,LNG资源供应、销售 模式、下游利用均具有较高的创新性和规模发展效 应。随着管道气覆盖面拓宽,为保障LNG市场继续稳定发展,应充分发挥LNG的供应特点和优势,结 合“一带一路”倡议及海洋经济发展方向,对现有LNG产业模式和开拓目标进行调整,以保障未来市场规模以较高速度增长。

4.1 小型LNG接收站建设有望成为趋势

小型LNG接收站一般以LNG储备站、加注站的名义核准建设,总接收能力主要受港口码头能力限制。一般认为,具有LNG接收码头和储罐,最大可靠泊LNG运输船规模在4万立方米以下的LNG终端为小型LNG接收站。根据日本LNG接收站的建设经验,可在大型LNG接收站周边建设众多小型LNG卫星站。中国陆地及海域面积广阔,纵深更长,市场需求重心更为复杂,对小型LNG接收站和小型储备 站具有较大市场需求。 截至目前,中国已投入运行的沿海小型LNG接 收站共有5个,即上海五号沟LNG安全应急项目、东莞九丰LNG接收站、中油深南LNG储备站、广西防城港LNG储运站项目、深圳天然气储备与调峰站项目, 规划建设有广州LNG应急调峰气源站等。在建的内河LNG接收站仅1座,为江阴中天LNG接收站;核准 的内河LNG接收站有2座,即芜湖长江LNG内河接收(转运)站、岳阳LNG接收站(储备中心)项目;根据长江内河LNG接收站整体规划布局,长江中下游有 3座沿江LNG接收站项目处于前期立项阶段。 小型LNG接收站选址相对灵活,可选择紧邻有 调峰需求的天然气市场建设,形成灵活的LNG分销 转运链,从而覆盖城市应急调峰站,为下游用户提供可靠稳定的LNG资源。

4.2 建设小型橇装液化设备,充分利用零散天然气资源

对陆上零散的天然气资源及非常规气资源来说,建设长输管道不具备经济性,使用小型橇装液化设备,可以有效提高国产天然气资源的利用效率。

4.3 LNG替代散烧煤炭,助力大气污染治理

大气污染治理属于中国长期发展战略,相关治理政策不断出台,为天然气行业的发展提供了核心驱动力。中国大气污染治理中,清洁采暖、散煤治理、燃煤锅炉改造三大措施主要针对农村等相对偏僻地区,这些地区使用管道天然气成本过高,LNG因其较好的灵活性而衍生出“点供”等商务模式, 可以在大气污染治理中发挥重要作用,将继续保持高速增长。2017、2018年,中国LNG替代散煤已经具有一定规模,但是由于LNG价格波动大,资源供应量不足,用户对LNG资源的信任度明显下降。随着LNG 价格波动放缓,资源量逐渐增加,未来LNG替代散 煤仍具有较好的发展前景。LNG市场开发者需重新 梳理商业模式和资源供应方式,积极培育市场,稳健推进替代工程的发展。

4.4 LNG替代柴油高硫燃料油,交通领域仍有增长空间

随着柴油重卡、船舶的排放污染问题日益加重,目前多省市交通主管部门逐渐加大对超标柴油车、高硫燃料油船舶的限制力度。LNG不仅具有污 染物排放低的优势,还具备较高的价格竞争力。截至2020年7月,按等热值价格计算,天然气价格仅为柴油价格的70%,天然气替代占有价格优势,未来在 交通领域具备较大的增长空间。

中国能源消费总量增速放缓,各类能源增长空间较小,加之新能源、生物质能等高速发展,进一步挤压LNG市场发展空间,LNG将面临与其他能源的直接竞争。

4.5 绿色岛屿旅游产业开发带来机遇

中国海岛及周边海域旅游资源较为丰富,截至2017年底,全国海岛上已经确认的自然景观有1028 处,人文景观有775处[5],海岛旅游资源的开发力度不断增加,未来旅游业发展前景广阔。随着海岛旅游 产业的开发,建设绿色海岛将成为未来发展方向,通过小型运输船供应LNG具有较好的发展前景。

参考文献:

[1] 周淑慧, 郜婕, 杨义, 李波. 中国LNG产业发展现状、 问题与市场空间[J]. 国际石油经济, 2013, 21 (06): 5-15+109-110.

[2] 武洪昆, 季元旗, 王晓庆, 姜睿睿, 罗慧慧. 中国进口LNG 产业分析及展望[J]. 国际石油经济, 2019, 27 (03): 67-72.

[3] 田祥, 张志闯, 袁永乐. 中国大力进口LNG的潜在市场风 险[J]. 国际石油经济, 2019, 27 (06): 56-64.

[4] 谢丹. 国内天然气定价方式对LNG进口的影响[J]. 天然 气工业, 2009, 29 (05): 122-124+147.

[5] 中华人民共和国自然资源部. 2017年海岛统计 调查公报[EB/OL]. http://gi.mnr.gov.cn/201807/ P020180727654497944230.pdf.

来源丨国际石油经济 2020年09期 第65-71页

作者丨王伟明(中国石油化工股份有限公司天然气分公司)

转自丨上海石油天然气交易中心