俄乌冲突严重扰乱了全球天然气和液化天然气市场,但也为液化天然气供应商提供了千载难逢的机会——填补俄罗斯天然气供应量的空白,从高企的天然气价格中获利。但在当前火爆的天然气市场行情下,面向欧洲市场的买家、燃气公司和电力公司及天然气贸易商如何做出关键决策,以确保在中期以有竞争力的价格采购天然气呢?对此,我们研究团队提出了以下三个观点:

1. 能够大规模生产液化天然气的“玩家”数量正在减少。

卡塔尔是“玩家”之一。卡塔尔的北油气田东(North Field East)项目在此次能源危机前已获得批准,目前在建,建成后将巩固其全球领导者的地位。该项目隶属卡塔尔能源公司(Qatar Energy),其第一个合作伙伴是道达尔能源(TotalEnergies),多家其他一流国际石油公司也将受邀参与建设项目。

北油气田东项目是行业60年来规模最大的单个液化天然气项目,将在四年内交付3,200万吨/年的产能,耗资300亿美元。但该项目的综合单位成本与碳排放强度(使用太阳能和碳捕集与封存技术)有望降至行业最低水平之一。未来30年,项目产出的液化天然气商品将在成本和绿色环保认证方面具有竞争力。至关重要的是,项目的大部分液化天然气尚未出售。

但投资者的投资偏好改变或意味着,北油气田东项目(及其尚未开发的兄弟项目北油气田南North Field South项目)难以复制。此项目具有极佳的经济效益。相比之下,大多数传统的资本密集型液化天然气开发项目过去产生的全项目周期回报不算高,而且回报周期长,对国际石油巨头们而言已经达不到很满意的经济效益了。整个行业正在转向更阶段化、更模块化的投资模式(包括更小规模的模块化浮式液化天然气项目投资),从而降低投资风险。美国的开发商能够在不承诺提供上游投资的情况下利用海量页岩气资源,占据竞争优势。

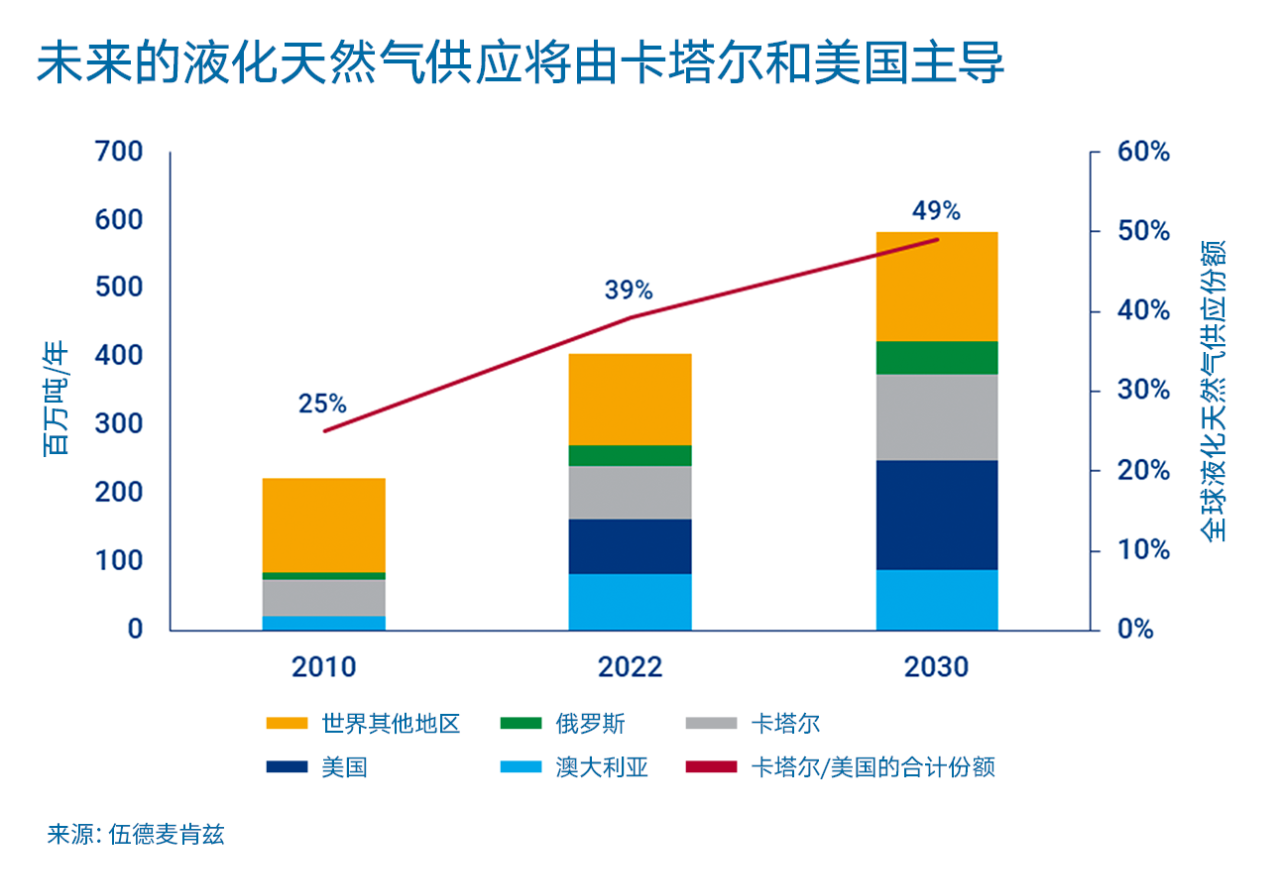

因此,卡塔尔和美国已经做好主导未来液化天然气供应的准备。液化天然气领域目前有三大“玩家”——澳大利亚、美国和卡塔尔,但量产竞争正在让某些 “玩家”出局:澳大利亚目前在维持产量方面步履维艰。俄罗斯希望成为“四大玩家”之一的愿望已经在俄乌冲突下化为泡影,莫桑比克成为液化天然气供应主力的希望也已在2019年爆发恐怖叛乱后变得遥遥无期。

卡塔尔和美国在液化天然气全球市场的合计份额到2030年将从目前的39%上升至50%。两国的目标是到2030年新增1.27亿吨/年的液化天然气供应,可满足71%的需求增长量。新买家应当关注液化天然气供应方面的这种严重垄断情况,需要考虑如何最好地支持开发其他可选替代项目。

2. 液化天然气买家的当务之急是以合适的价格采购液化天然气满足中期的需求,但这对当前市场而言是一个难题

过去十年,欧盟天然气定价管控发生变化,要求国内天然气消费市场的天然气定价锚定现货价格指数。这迫使欧洲买家就与油价挂钩的传统天然气合约重新展开谈判,改为现货(TTF)价格合约。这在降低批发天然气业务风险方面效果很好。之前俄罗斯管道天然气正常出口时,天然气供应充足,现货价格保持低位,低于与亨利中心天然气价格挂钩的合同价以及与油价挂钩的合同价。

但这种管控形成的气价体系遭到俄乌冲突的致命一击。现货价格目前既高出与亨利中心天然气价格挂钩的合同价,也高出与油价挂钩的合同价——目前的TTF现货价格为30美元/MMBTU,几乎是过去10年平均价格的四倍(相当于175美元/桶的布伦特原油价格)。买家正在权衡更便宜的替代选项。

与美国亨利中心天然气价格挂钩的液化天然气货源可以14美元/MMBTU左右的价格供应欧洲,远低于TTF现货价格,即便目前亨利中心天然气价格已经上涨(8美元/MMBTU)。但问题在于,美国的液化天然气产能已经全部售罄,要签订锚定亨利中心天然气价格指数的液化天然气合约,只能寻找尚未作出最终投资决策的项目。无论是美国近期获批准的项目或即将获批准的项目,大多不能在2025/2026年之前提供大规模的产量,而且买家如要获得这些天然气量,需要锁定至少15年期的合同。

在这样的卖方市场,与油价挂钩的液化天然气合同的供应价格日益上涨。按照目前120美元/桶的布伦特原油价格算,从今年开始交付的新的液化天然气供应合同要价约为20美元/MMBTU,即液化天然气价格是布伦特原油价格的17%,比一年前签署的合同中所报的11%高出50%。希望从卡塔尔购买液化天然气的德国电力公司和燃气公司可能不得不忍受高价,甚至先不考虑油价上涨问题,以比去年高出50%以上的价格锁定10年期液化天然气合同,这对他们而言是无奈之举却又势在必行。

3. 如果说廉价天然气时代已经结束,那么买家该如何规避未来风险呢?

由于欧洲的能源政策是在未来中期摆脱对天然气的使用,所以,要签订卖方要求的期限较长的合同,可能必须由各国政府介入和支持。如果欧洲各国玩家不打算建立一个全球化的液化天然气业务来创造新的消纳渠道,那么,另一种选择是让资源池玩家来承担风险。

液化天然气的价格不会永远居高不下。我们认为,当2026/2027年新的液化天然气供应“上线”时,液化天然气现货价格会松动。不确定因素包括俄罗斯的应对方式以及时间问题。液化天然气高价持续时间越长,出现液化天然气泡沫的可能性就越大——一次性释放太多的新供应。如果现货价格暴跌,与亨利中心天然气价格挂钩的液化天然气合同,以及与油价挂钩的液化天然气合同将失去竞争优势。归根结底,这才是买家担忧的问题——今日减少对昂贵现货的敞口,他日就会在市场行情逆转时受到重创。

买家需要建立一个有价格竞争力的低风险液化天然气合约组合。但在当前能源价格全面上涨、并且巨大价差存在于与亨利中心天然气价格指数挂钩的合同价、与油价挂钩的合同价以及现货价格三者之间时,货源组合是一个艰巨问题。

在定价方面,各公司的签约策略需要回归到根本。电力公司和燃气公司以及天然气贸易商在签订组合合约方面,需重新在与亨利中心天然气价格挂钩的合同和与油价挂钩的合同之间取得平衡,减少签订现货价格合同。不清楚哪种合约会占赢面时,签订多元化组合合约最安全。