天然气作为重要的能源资源,在全球经济和社会发展中发挥着重要作用。2022年2月24日,俄罗斯对乌克兰采取特别军事行动,俄乌冲突正式爆发。其后,以美国为代表的西方各国对俄罗斯进行了能源、金融、经济、高科技等方面进行多轮制裁。除对俄罗斯的能源进行出口制裁外,俄乌冲突期间曾发生俄罗斯输欧天然气主管道爆炸事件,以上一系列事件曾导致欧洲及全球天然气供应紧张,价格大幅上涨。

当前俄乌冲突已持续超过一年时间,2023年,随着欧盟天然气供应链重构,全球天然气价格继续显著回落,天然气价格较2022年的最高点接近70美元/英热单位下降至15美元/英热单位,降幅接近八成,整体价位已基本回到冲突前的水平,东北亚和美国的天然气价格也在持续下降。这是否意味着本轮天然气供应危机已经远去?后俄乌冲突时代全球天然气产业供应链重构路向何方?本文将聚焦后俄乌冲突时代全球天然气供应链重构情况。

01

世界天然气主产国介绍

从全球的天然气供给结构来看,世界前两大天然气生产国为美国(2021 年产量 9342 亿立方米, 占比 23.1%)和俄罗斯(2021 年产量 7017 亿立方米,占比 17.4%);此外,产量超过 1000亿立方米的天然气生产大国主要包括伊朗(占比 6.4%)、中国(占比 5.2%)、卡塔尔 (占比 4.4%)、加拿大(占比 4.3%)、澳大利亚(占比 3.6%)、沙特(占比 2.9%)、挪威 (占比 2.8%)、阿尔及利亚(占比 2.5%)。结合各国的天然气消费量情况,全球主要的天然气净出口国家为俄罗斯、美国、卡塔尔、挪威、澳大利亚,而主要进口国家/地区为欧洲(除挪威)、中国、日本、韩国。根据Statista网站2023年公布的最新数据,世界排名前十的天然气生产国天然气产量占世界总产量的73%。具体情况如下:

|

国家 |

产量(亿立方米) |

占比 |

|

美国 |

9342 |

23.10% |

|

俄罗斯 |

7017 |

17.40% |

|

伊朗 |

2567 |

6.40% |

|

中国 |

2092 |

5.20% |

|

卡塔尔 |

1770 |

4.40% |

|

加拿大 |

1723 |

4.30% |

|

澳大利亚 |

1472 |

3.60% |

|

沙特阿拉伯 |

1173 |

2.90% |

|

挪威 |

1143 |

2.80% |

|

阿尔及利亚 |

1008 |

2.50% |

数据来源:Statista

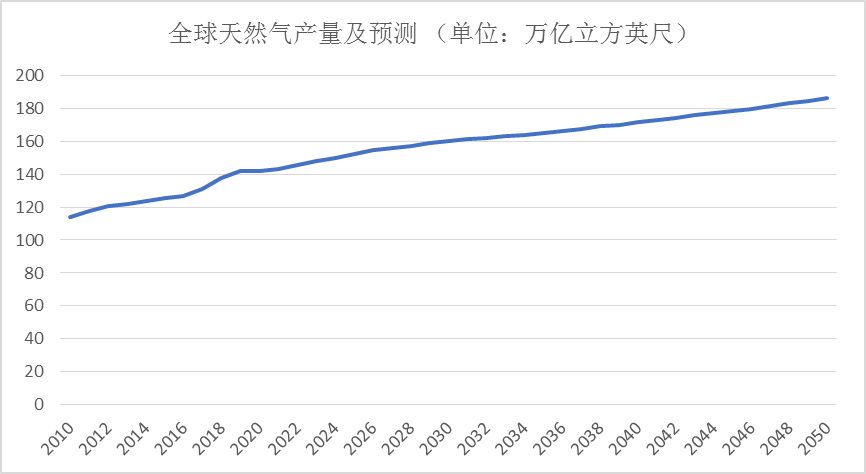

根据美国能源信息署(U.S. Energy Information Administration)发布的信息,2010至2020年间,全球天然气总产量增长了25%。2022年,世界天然气产量4.04万亿立方米,北美和中东地区天然气产量分别增加490亿立方米和151亿立方米,增幅分别为4.2%和2.1%;产量增加100亿立方米以上的国家有美国、加拿大和中国,增量分别为345亿立方米、127亿立方米和125亿立方米;俄罗斯产量因贸易受限减少837亿立方米,同比下降11.9%。据美国能源信息署预测,2020年至2050年期间,全球天然气总产量将继续增长30%,达到186万亿立方英尺/年。

数据来源:美国能源信息署网站

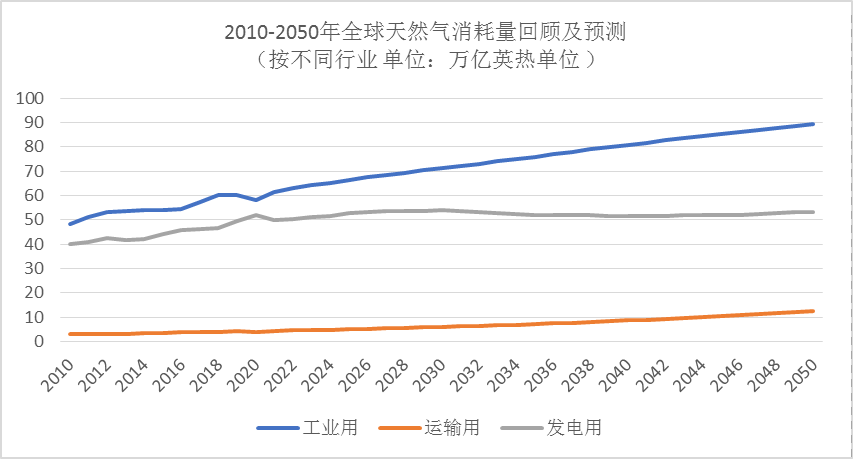

从天然气的主要用途来看,天然气主要用于化工,发电以及运输三大方面,2021年,化工用天然气消耗量为62万亿英热单位/年,到2050年,化工用天然气年消耗量预计将上涨至89万亿英热单位/年。根据美国能源信息署发布的信息显示,2010年至2020年,全球发电用天然气消耗量整体增长了30%, 2021年发电用天然气年消耗量为40万亿英热单位/年,到2030年发电用天然气年消耗量将达到54万亿英热单位/年。据预测,发电用天然气消耗量将在2030年左右进入平台期。到2050年,整体消耗量将保持在54万亿英热单位/年。运输用天然气在2020到2050年间将保持增长,消耗量由2021年4万亿英热单位/年增长至12万亿英热单位/年,2010年-2050年全球天然气消耗量回顾及预测情况如下:

数据来源:美国能源信息署网站

02

全球天然气市场供给端情况

2022年,世界天然气贸易量1.21万亿立方米,同比下降1.0%,主要是由于地缘政治博弈、全球经济表现不佳所致。整体来看,俄乌冲突后,世界天然气贸易格局深刻调整,俄罗斯与欧洲管道气贸易量大幅下降,美国和中东加大对欧洲LNG供应。根据IEA公布的2023年前三季度天然气情况报告,全球天然气贸易量同比增长3%。

俄罗斯

俄罗斯是全球最大的天然气出口国之一,2021年俄罗斯的天然气总产量为7017亿立方米,其中出口总量为2606亿立方米,占全球天然气出口总量的约28.9%。俄乌冲突前俄罗斯天然气主要买家为欧洲和亚洲。大约一半天然气产能出口到欧洲。此外,中国和印度也是俄罗斯的重要天然气买家。俄乌冲突的爆发对俄罗斯的天然气出口和欧洲等地的天然气供应均产生了重大影响。2022年,俄罗斯出口欧洲管道气同比下降50%。俄乌冲突后俄罗斯经济和能源出口快速转向,中国、印度、土耳其成为俄罗斯天然气的前三大购买国。

美国

美国的页岩气革命使其成为全球最大的天然气生产国之一。据统计,2021年美国的天然气产量约为9342亿立方米,比排名第二名的俄罗斯产量高2300亿立方米。美国的主要天然气买家包括加拿大、墨西哥和欧洲国家。2021年,美国的天然气出口总量为111亿立方米,美国的LNG主要出口地区为亚洲和欧洲。在2022年俄乌冲突爆发后,美国加大了对欧洲地区的天然气供应力度,迅速填补了俄罗斯天然气的市场缺口,美国供应的LNG占欧盟进口总量的43%。

卡塔尔

卡塔尔是全球最大的液化天然气(LNG)出口国之一。据统计,2021年卡塔尔的天然气产量约为1770亿立方米,其中大约三分之二被转化为LNG出口到全球各地。卡塔尔的主要天然气买家包括亚洲国家及欧洲国家。2021年,卡塔尔的天然气出口总量为974亿立方米,占全球天然气出口总量的约10.8%。2022年俄乌冲突后,卡塔尔也加大了对欧洲的天然气销售力度,冲突后卡塔尔天然气占欧盟进口总量的15%。

澳大利亚

澳大利亚是全球最大的天然气LNG出口国之一。据统计,2021年澳大利亚的天然气产量约为1470亿立方米,其中超过三分之二被转化为LNG出口到全球各地。由于地理运输距离原因,澳大利亚的主要天然气买家为亚洲国家。2021年,澳大利亚的天然气出口总量为1100亿立方米,对中日韩三国的出口占比合计超过澳大利亚对外出口LNG总量的86%。虽然俄乌冲突后澳大利亚于2022年底开始试水出口欧洲市场,但总体来看,考虑到运输距离及成本,未来澳大利亚LNG出口市场将继续以亚洲为主。

总体来看,全球天然气主产国在俄乌冲突后的总体产量基本保持稳中有升的态势,但受冲突及欧美制裁影响,美国、卡塔尔等主产国加大了对欧洲天然气的销售供应,俄乌冲突后,美国、卡塔尔对欧洲LNG出口同比分别增长142%、22.6%。俄罗斯天然气在冲突后主要转向亚洲区域销售。

03

全球天然气市场消费端情况

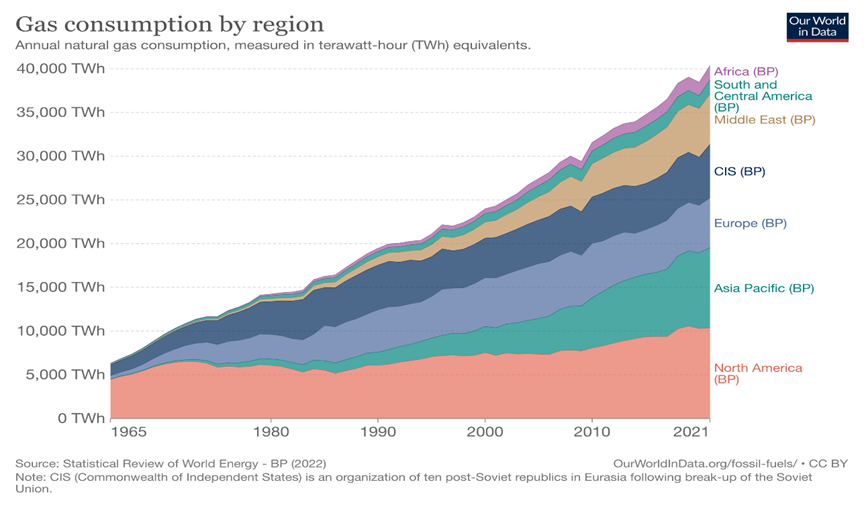

2022年,世界天然气消费量3.94万亿立方米,同比增速由上年的5.3%降至-3.1%;全球经济复苏乏力、国际气价异常高位、替代能源利用增加是需求下降的主要因素。从全球能源消费量看,美洲地区消费量排名第一,排名其后的为亚太地区、欧洲地区、前独联体国家及中东地区。美洲地区、前独联体国家和中东地区由于天然气资源较为充裕,历史上为天然气净出口国家(美洲地区在20实际90年代末页岩气革命后,逐渐成为天然气净出口地区)。亚洲及欧洲地区由于天然气资源较为匮乏且需求总量逐年增加,成为当前全球天然气市场的主要进口区域。根据IEA 2023年10月公布的数据预测,2023年,全球天然气消费量将基本维持上年度水平。

1965年至2021年间全球各区域天然气消耗量如下图:

数据来源:Our World in Data

由于天然气消费的区域性,天然气价格并不像石油一样有国际性的统一价格。目前,国际天然气没有统一的价格,而是形成了北美、欧洲、亚太三大主要天然气消费市场,各大区域间的天然气价格有着很大的差别。加拿大、美国和俄罗斯是天然气生产国,天然气自给能力较强,市场发达、市场竞争决定天然气价格,目前这些国家的天然气交易价格和消费价格相对较低。亚太地区日本韩国则以进口LNG为主,价格更多与原油挂钩。欧洲地区既有大量管输进口天然气,也有LNG,管输气价格主要谈判确定,LNG主要挂靠原油;天然气生产国对天然气交易价格的控制权较强,例如俄乌冲突前俄罗斯对乌克兰收取的天然气价格就随着乌克兰“亲俄”还是“亲欧”的态度而改变。全球天然气主要进口区域具体情况如下:

欧洲地区

欧洲地区作为全球最大的天然气消费及进口地区,俄乌冲突前进口气源地主要依赖俄罗斯、挪威、阿尔及利亚、卡塔尔等国的天然气供应。2022 年俄乌冲突后,全球天然气供应格局出现重大调整,欧洲提出“REPowerEU”的能源独立计划,希望加速摆脱对俄罗斯的天然气依赖,同时俄罗斯实行反制裁措施,对欧管道气量大幅下降。为弥补管道气量的缺口,欧洲以溢价吸引全球 LNG 资源加速流向欧洲。欧洲向美国、澳大利亚、卡塔尔、沙特等国家寻求LNG能源进口,以弥补此前自俄罗斯管道输入的约45%的缺口,这直接导致全球天然气供需格局的混乱,也导致了欧洲天然气价畸高。2022欧盟进口俄罗斯管道天然气总量为621 亿立方米,同比下降51.2%。欧盟采购自俄罗斯的天然气月进口量由2022年510万吨/月下降至2023年250万吨/月,俄罗斯天然气占比下降至13.8%。数据显示,2023年上半年,挪威取代俄罗斯成为欧盟第一大天然气供应国,天然气供应总量占欧盟天然气采购总量的44.3%,欧盟第二大、第三大天然气供应国分别为英国(17.8%)、阿尔及利亚(16.5%)。供应格局调整后,欧盟初步实现了与俄罗斯天然气供应“硬脱钩”。

亚洲地区

从亚洲地区来看,中日韩所在的东亚地区传统上为天然气净进口国,历史上由于能源安全、地理、政治、LNG贸易和定价方式、供应成本等多种因素的相互交织,导致全球天然气市场长期存在“东亚溢价”。比较来看,2022年,美国亨利港(Henry Hub)LNG现货全年均价为每百万英热单位6.4美元;而东北亚地区LNG现货均价为每百万英热单位34.5美元,美亚市场价格比为1:5.4。除定价机制外,从供需方面看,北美、欧洲和亚洲三个天然气市场的供需形势有所差异,导致不同市场天然气价格存在差异。页岩气革命以来,北美市场天然气生产能力大幅提升,供应情况持续宽松,美国本地天然气价格下降较快;欧洲市场由于经济增长整体放慢,在过去的十年间,天然气消费需求处于缓慢增长态势。相比之下,亚洲市场的天然气消费增速最为强劲。为满足不断增长的天然气需求,亚洲的天然气消费国不得不支付高溢价来获取供应保障。这种出于对能源供应安全的担心,使亚洲地区天然气进口国愿意支付的额外价格,形成了“能源安全溢价”。俄乌冲突后,日韩两国追随欧美脚步加大了对俄罗斯的制裁力度,从而导致其在天然气采购方面出现了一定的压力。

04

未来展望

一是需求将保持稳定增长,随着世界人口的增加和经济的发展,未来全球对天然气的需求将继续增长。根据国际能源署的数据显示,到2030年,全球天然气需求将增加40%,到2040年将增加50%。尤其是亚洲和非洲等新兴市场的快速发展将推动天然气需求的增长。

二是天然气价格将持续波动,天然气作为重要能源及生产资料,行业自身具有较强的周期性,市场价格一直是波动的,未来也将继续如此。天然气价格的波动主要由供需关系、气候变化和政治因素等多种因素引起。随着卡塔尔、美国等地区加大开采量,未来全球天然气供应量将不断增加,同时随着各国加大对可再生能源利用和推广,预计天然气价格将在波动中有所下降。

三是出口竞争将日益激烈。天然气是全球化能源市场的主要产品之一,随着卡塔尔北方气田大开发,美国页岩气开采量增长,不同国家之间的竞争也将日益激烈。美国、卡塔尔、澳大利亚等国已成为重要的天然气出口国,而俄罗斯和伊朗等国也将继续加强其在天然气供应市场中的地位。未来,各国将会竞争更多的天然气市场份额,进一步增加天然气的供应量和价格波动。

本次俄乌冲突再一次将能源安全问题摆上更加突出的位置,让全世界不同类型的国家不得不再一次重新审视自身的能源安全问题。作为世界第一大能源进口国,我国面临世界上所有高度依赖进口能源国家都存在的能源安全问题。

2023年以来,在国际天然气价格剧烈波动的背景下,中国企业与美国、卡塔尔等国天然气供应商新签大量液化天然气长期供应协议,从而在一定程度上锁定了较为低价稳定的气源。2022 年 ,中石化、中海油、中国燃气与美国液化天然气供应商维吉签订了长达 20 年的 LNG 长期购销协议;新奥股份在 2021 年 10 月至 2022 年 4 月间与俄罗斯诺瓦泰克、美国切尔尼能源等天然气生产商密集签定 4 个长期购销合同,定价多与亨利港定价机制挂钩。

未来,预计我国将以全方位提升能源自主保障能力建设为目标导向,加强能源供应安全战略性全局谋划,推动全球能源风险预警机制建设。全面加强能源等基础性资源的战略储备能力建设,不断提升稳定市场预期、熨平价格波动的平衡作用,不断增强我国能源安全。